“Lo único que nos separa de la muerte es el tiempo” Ernest Hemingway

No se asusten. No pretendo hacer un post de decesos. Aunque la certeza de la muerte me sirve como pensamiento base de otra certeza: la economía son ciclos y tras un ciclo expansivo viene un ciclo recesivo. Transgrediendo el pensamiento de Hemingway a cuestiones más vanas, podríamos decir que “lo único que nos separa de la recesión es el tiempo”. Y es cierto. Y el tiempo que falta para que llegue la recesión es cada vez más corto.

Publico este post un día antes del dato de la inflación americana que se publicará mañana 15 de mayo a las 14.30 hora española. Si estos días han leído prensa económica o boletines sobre la cuestión, parece que todo gira alrededor de este dato; “si es inferior al 3.5% (última referencia), es promercados y las bolsas y bonos subirán (baja la tir sube el precio)”, pero “sí por desgracia el dato es algo peor, será un mal dato que atrasaría la anunciada bajada de tipos”….Es decir, si sale una decimilla por debajo, todo fantástico y si sale una decimilla por arriba nos va a caer el cielo sobre la cabeza… ¡por favor! Esto es entretenimiento para monos.

Recordarles que los “especialistas” esperaban varios recortes en 2024, se hablaba entre seís y siete recortes y ahora ya solo se habla de dos, y para este cambio de opinión, apenas han necesitado unos pocos meses (de diciembre 2023 a mayo 2024). No me extraña que nos den sus previsiones de tipos a través de un documento muy raro que lo llaman “diagrama de puntos”. Es para que no se entienda y no nos demos cuenta que a los sesudos les pasa lo mismo que a cualquiera de nosotros: tampoco tienen ni repajolera de lo que va a pasar mañana. Solo recordarle que éstos son los mismos que le decían que tranquilo, que la inflación era “transitoria”. Que daño nos hacemos nosotros mismos por no tener memoria. Es evidente que el dato tendrá impacto en los mercados, incluso un impacto relevante en el corto plazo, y nada más. Los mercados van a seguir alcistas de momento, salvo que realmente la cosa no vaya de pocas décimas y el dato sea espeluznante.

Mi punto de vista es que con las elecciones europeas encima y las americanas en noviembre, los que mandan no van a dejar que se les caiga el tinglado. Si el dato de inflación es bueno estupendo, trabajo fácil. Y si es malo, no hay problema, mantendrán los tipos ajustados para cubrir las apariencias pero por otra parte pondrán a trabajar la fontanería financiera para dar liquidez al mercado a través de operaciones de mercado abierto, repos y facilidades de descuento. Es decir, soplar y sorber a la vez que para un banco central si es posible (y de hecho lo hacen). Se molestan tan poco en disimular, que el BCE está aventurando que podría bajar tipos antes que la FED…jugada pésima que nos haría importar inflación (la energía se paga en dólares), pero que a nivel político queda estupendo “somos independientes de los Estados Unidos…” 🙂

Ya no entro en la situación geopolítica: en la guerra interminable de Ucrania y en el enésimo conflicto en Oriente Medio, porque últimamente estoy más conspiranoico que el coronel Baños y seguramente veo fantasmas dónde no los hay. Pero me da a mi que Alemania no se está enterando de la jugada, porque claramente -en términos económicos, no humanos- es el gran perdedor del conflicto y si Alemania va mal, que es el que nos paga la fiesta…toda Europa va a ir mal.

La pregunta que todos nos hacemos y que lamentablemente no tiene respuesta es ¿cuándo llegará la recesión”. Apunten lo siguiente:

1/ El primer año del ciclo presidencial suele ser débil. Es el año que el nuevo presidente tiene que hacer reformas, luego lo arregla en el tercer y cuarto año antes de las nuevas elecciones. Es decir, a partir de las elecciones americanas, en 2025, cojan la tabla de surf que seguramente vendrán olas.

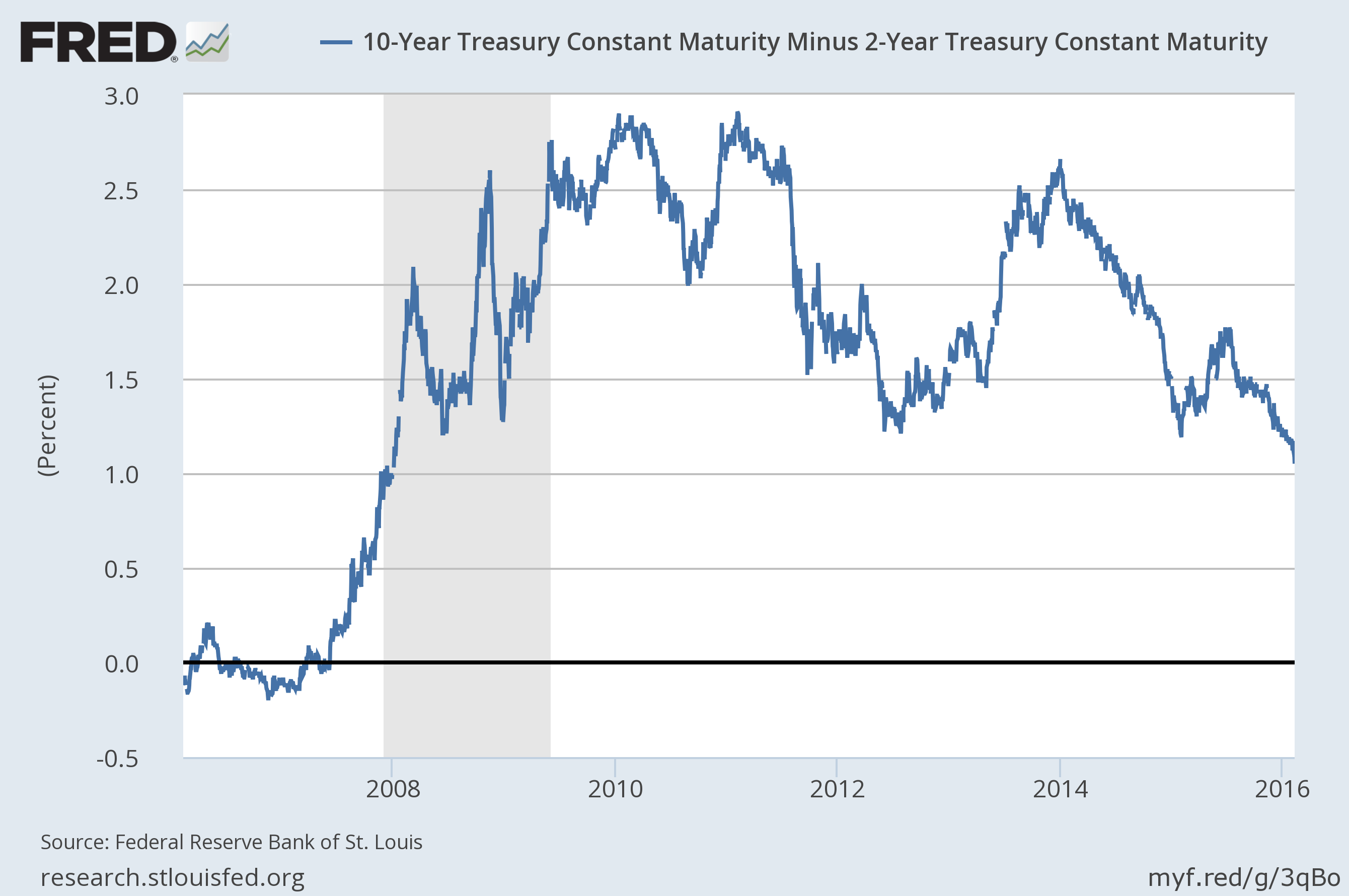

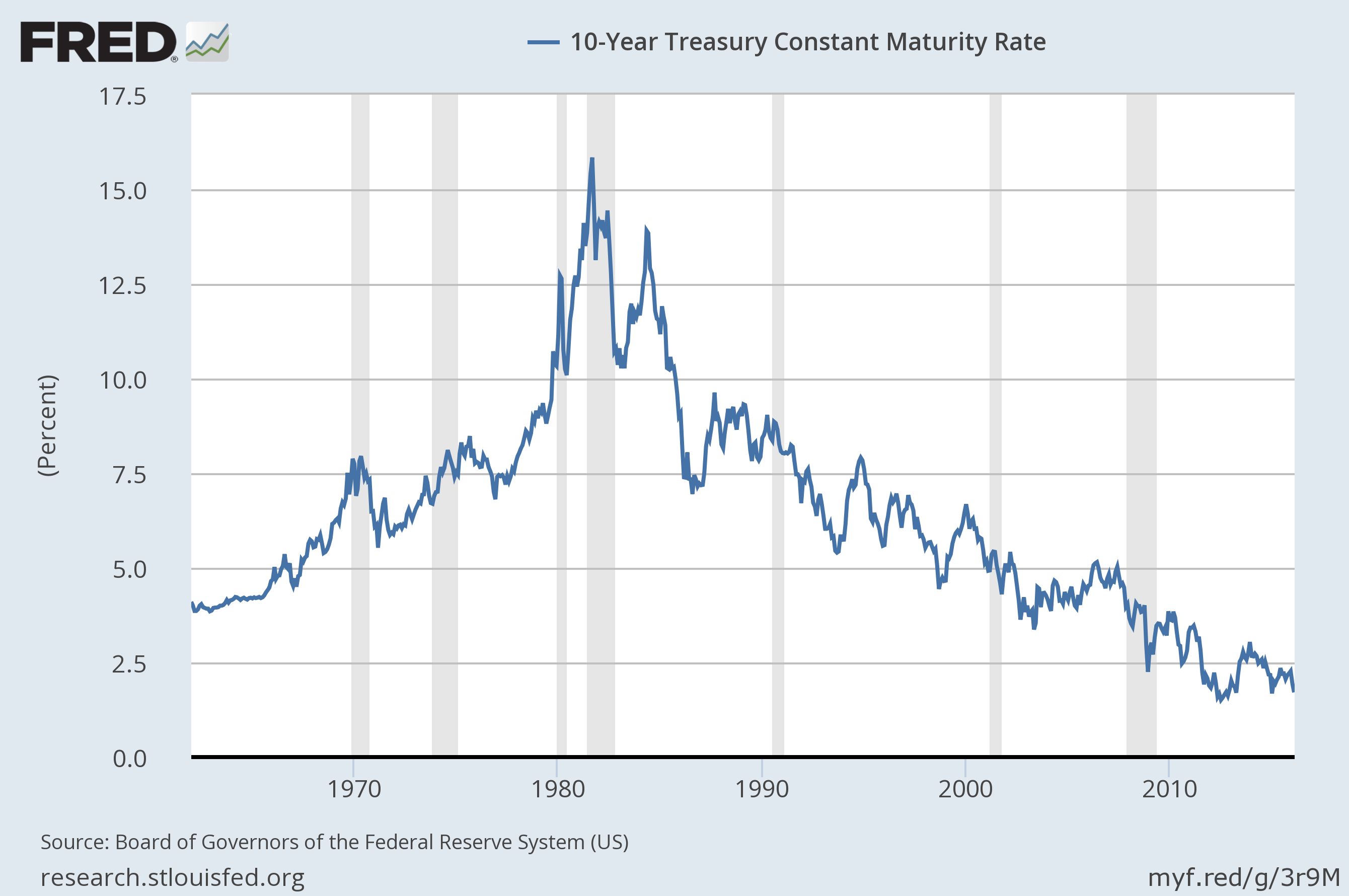

2/ El mejor anticipador de recesiones sigue marcando recesión. Me refiero a la curva de tipos. En X vi publicado lo siguiente por parte de Wall Street Silver que da que pensar “La curva de rendimiento lleva invertida más de 500 días. Sólo hemos visto esto 3 veces en la historia: 2008, 1929, 1974. Las 3 terminaron con crash bursátil de más del 50%». La historia no se repite pero…rima.

3/ Las notas a tres meses también han sido un buen indicador adelantado de recesiones. Observen que cada vez que la rentabilidad llega a máximos y se gira a la baja precede a una recesión. Esto es muy importante. No es “curva invertida=recesión” es “desinversión de la curva=recesión”. Ahora mismo se ha aplanado. Aún no está girando a la baja…pero girará.

La segunda pregunta es ¿cuál será la razón de la recesión?

Nadie lo sabe. Cada recesión tiene sus propios detonantes. En los Estados Unidos están muy preocupados por el mercado inmobiliario comercial. Hay especialistas que dicen que hay activos que han perdido hasta el 80% de su valor y tienen que refinanciar, lo que dará lugar a quiebras de bancos y las quiebras de bancos a…vaya usted a saber.

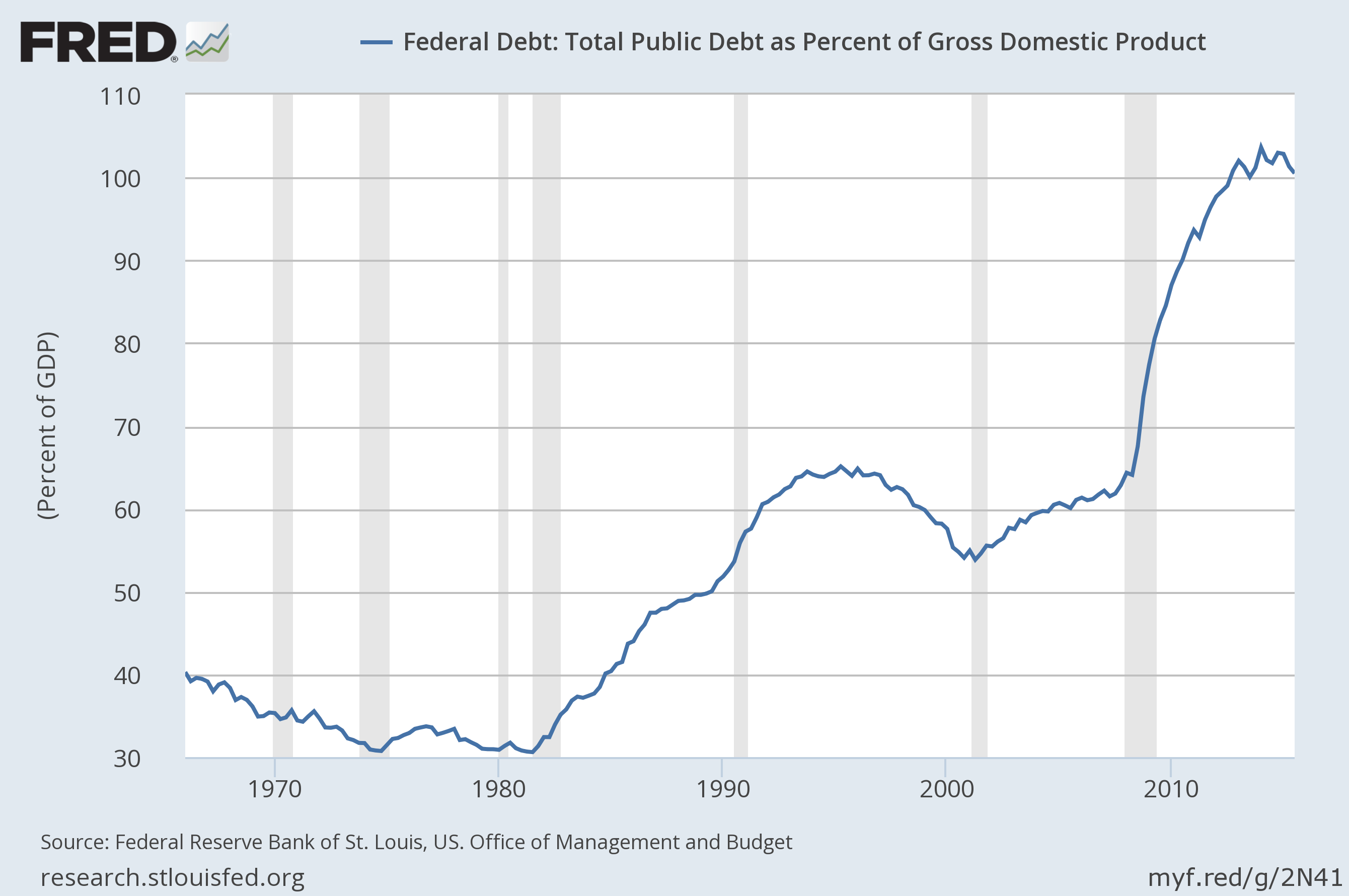

Yo me inclino por la ingente montaña de deuda. Es de aritmética básica, si hay recesión el PIB cae, con lo cual el ratio Deuda / PIB empeora aún más. En el gráfico que incluyo a continuación (fuente: www.visualcapitalist.com artículo de Marcus Lu) verán que la cosa no da para mucho más. La comparativa es año 2000 y año 2024 (datos previstos). Es que Estados Unidos ha pasado del 55.6% al 126.9%, Francia del 58.9% al 110.5%, España del 57.8% al 104.7%…los ingleses del 36.6% al 106%…pues a este dato reduzcan el denominador, el PIB..y verán como nos entra la risa. No se cómo, ni se cuándo, pero en algún momento esta broma se tiene que cortar. Y se cortará cuando los que mandan de verdad decidan que hay que hacerle un reset al sistema. Lo malo es que el reset nos lo van a cargar a nuestras espaldas. Al tiempo.

Por cierto, entre los superendeudados ¿no encuentran a faltar a un país importante? Me refiero a Alemania. Los teutones han pasado de un 59.3% a un 64%. Es decir, además de pagarnos la fiesta, mantienen políticas de control del gasto público serias y responsables. Y aun tenemos los santos coxones de llamarlos “el enfermo de Europa”..me rio yo si el enfermo de Europa hubiese cometido la misma irresponsabilidad que americanos, franceses y españoles, entre otros, y tuviese su deuda/pib en un 105% y no en el 64%…¿Cómo estaría su economía con esa magnitud de gasto público? Se lo digo ya: como un portaaviones. DAX en máximos historicos.

En el corto rabioso y, repito, salvo que los nuevos datos de la inflación sean espeluznantes, esté tranquilo. El mercado está alcista, mandan los toros. Ni concentración en los siete magníficos ni gaitas, la amplitud de todo el mercado americano (NYSE dónde cotizan alrededor de 3.200 acciones) es claramente alcista, hay muchos más valores subiendo que bajando. La gráfica de Nuevos Máximos netos del NYSE también es alcista y por poner algo europeo les he puesto el mercado de referncia que es el DAX.

$NYAD (semanal) en máximos y claramente alcista. El fondo del mercado, hoy, es bueno.

$NYHL (semanal) los nuevos máximos anuales superan claramente a los nuevos mínimos anuales. Confirman la fuerza del mercado.

Cuando la recesión se acerque, habrá señales en los mercados. Especialmente en la renta fija, pero de momento y como ya he indicado, manda la demanda y sigue siendo momento de largos.

Buena inversión.

Disclaimer: este post NO es una recomendación de inversión. Invierta según su situación personal, experiencia, conocimientos financieros, aversión al riesgo y horizonte temporal.

RGPD: A través de este sitio web no se recaban datos de carácter personal de los usuarios, ni se ceden a terceros