“No se puede hacer un buen trato con una mala persona” Warren Buffet

El asunto Grifols ha vuelto a traer a la palestra los presuntos maquillajes contables a los que en ocasiones recurren las empresas para mejorar sus cuentas. Voy a intentar transmitirles, de forma muy simple, algunas ideas que yo utilizo para evitar correr más riesgos de los necesarios. Vaya por delante que no se trata de fiscalizar a nadie y que todo lo que voy a decir va precedido de un “presuntamente” y que son comentarios para inversores particulares, por lo que no esperen ver un alto nivel financiero ni complejas técnicas de análisis.

Las auditorías no son infalibles

Lo primero es que se queden con la idea de que las auditorías no son infalibles. La auditoria se limita a verificar que la contabilidad se adecua a la legislación y, por ejemplo, que la venta a la empresa X está bien soportada por una factura. Nada más. Si la venta es fraudulenta y la factura es falsa, o la empresa X es una filial más o menos encubierta no es algo que la auditoria vaya a comprobar. La historia está repleta, y digo bien, repleta de escándalos contables sobre cuentas auditadas.

- Banco Popular, de ser la entidad más rentable de Europa a tener un agujero patrimonial de 8.000 millones y un ratio de mora del 51%.

- Banco Espirito Santo, uno de los grandes portugueses que quebró en 2014 y requirió ayudas públicas de 4.900 millones. Intereses cruzados con su principal accionista Espirito Santo Internacional, una holding luxemburguesa propiedad de la familia fundadora…¿les suena a Scranton?…insisto, pongan siempre el…”presuntamente”…

- CAM Caja de Ahorros del Mediterráneo…ya no se acordaban de esta eh? Supuesto beneficio auditado de 210 millones cuando luego fueron pérdidas de más de 4.500

- Bankia…el amor de Don Rodrigo Rato… que les voy a contar…

- Enron, más atrás en el tiempo, en 2001 pero eran 100.000 millones de ventas de la época. Reventó. La acción pasó de 90 dólares a 1 y se llevó por delante a un todo un icono de la época como fue Arthur Andersen (traje azul, camisa blanca, corbata azul y zapatos negros)

- Pescanova, entramado de sociedades extranjeras (aquí es un poquito menos presunto porque se han resuelto penas carcelarias) facturas falsas, deuda no contabilizada…y sí…también se auditaba

- Eidf, bastante reciente, según Expansión “pudo falsificar facturas para engañar a su auditor”

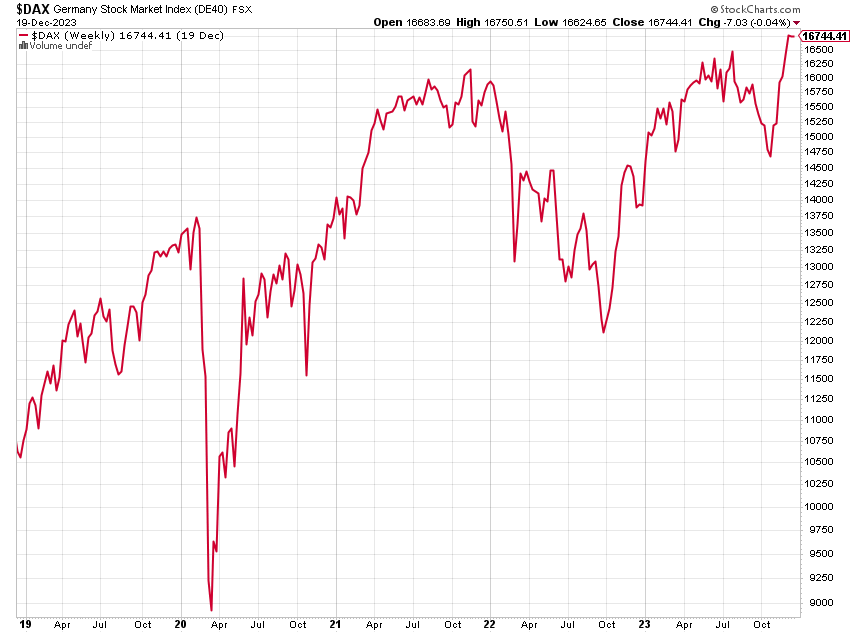

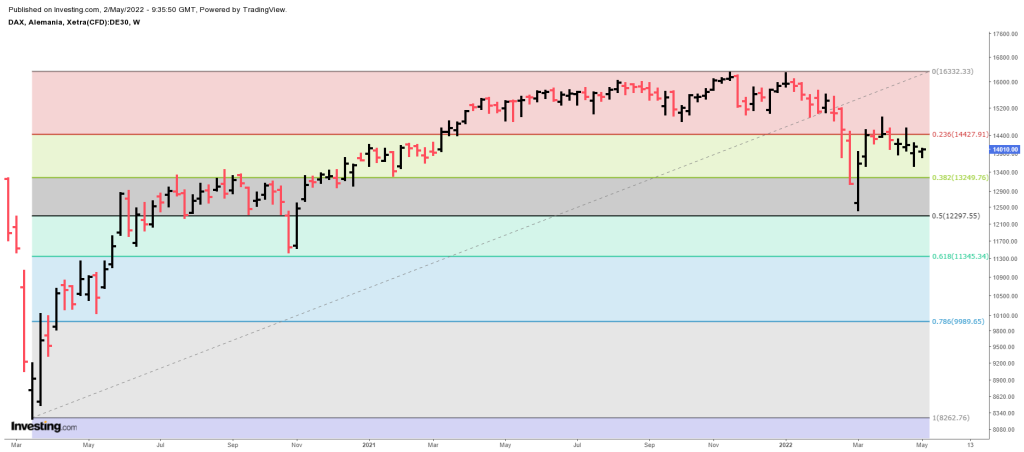

- Y acabo con Wirecard, la primera empresa de la historia de todo un DAX40 en quebrar. Superaba al Deutsche en capitalización (que a su vez tiene sus líos con la CNMV por inventos con derivados) y el escándalo salió a la luz por una empresa americana que se llamaba Zatarra Research. La primera reacción de Wirecard fue denunciarlos por difamación y manipulación de mercado…¿de qué me suena a mi esto? Al final la realidad se impuso, Wirecard quebró y su CEO va a ser juzgado este año en Alemania con penas que podrían llegar hasta los 15 años según la prensa alemana.

¿Por qué les he soltado esta retahíla de miserias financieras? Para que no se crean nada ni a nadie. Es “Confusión de confusiones”. Es un juego de tahúres. La auditoría financiera tiene plena utilidad cuando desde la dirección de la empresa auditada no hay ninguna voluntad de fraude, pero cuando hay voluntad de engaño, la auditoria no se entera. Existe otra modalidad de auditoria, la forense, que si analiza la veracidad de las operaciones, pero solo se utiliza en contadas ocasiones y, en general, cuando ya existen problemas.

Análisis de riesgos con análisis técnico y análisis fundamental:

Un inversor particular tiene un tiempo limitado para dedicar a su cartera y no siempre el nivel de conocimientos adecuado. Les voy a dar dos recomendaciones:

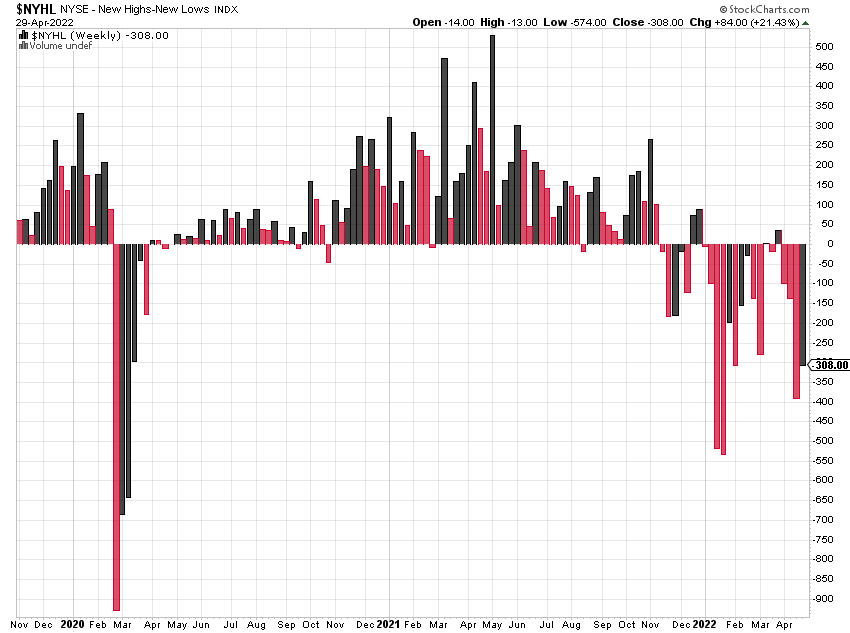

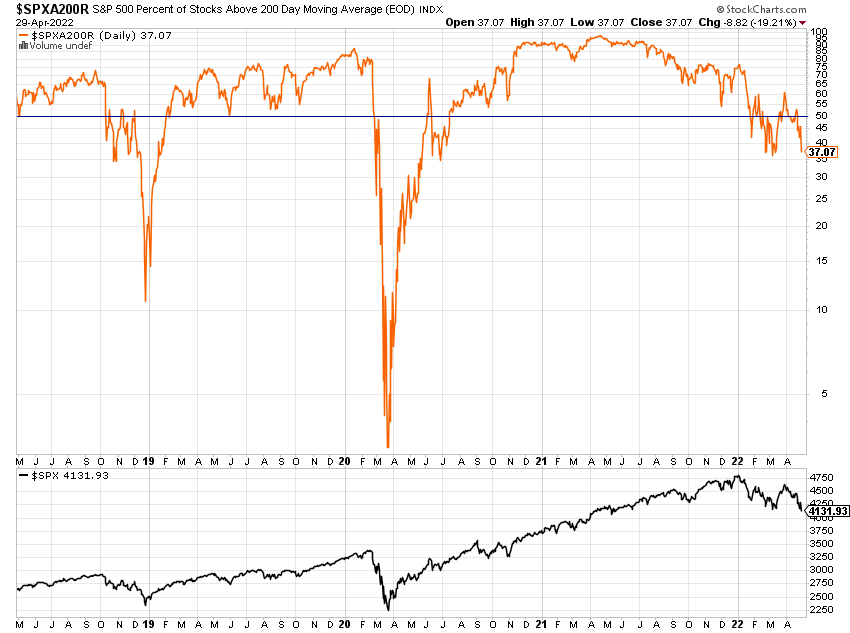

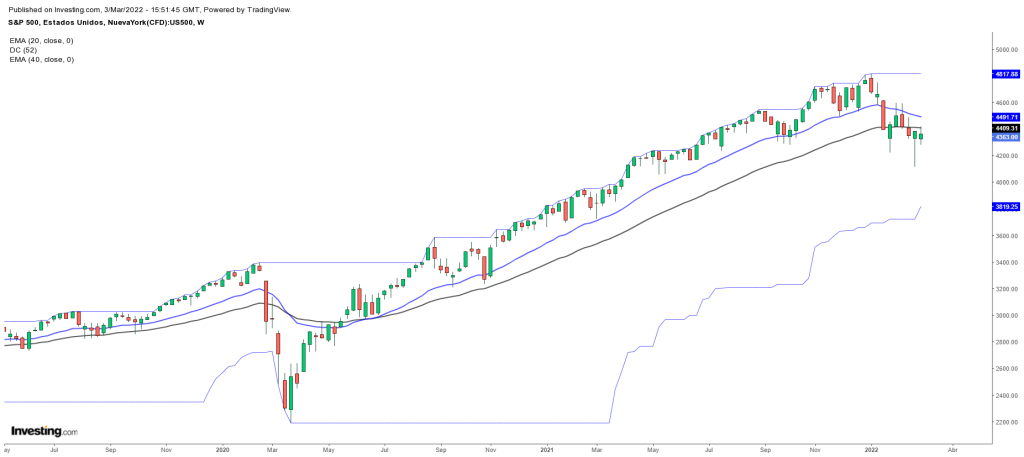

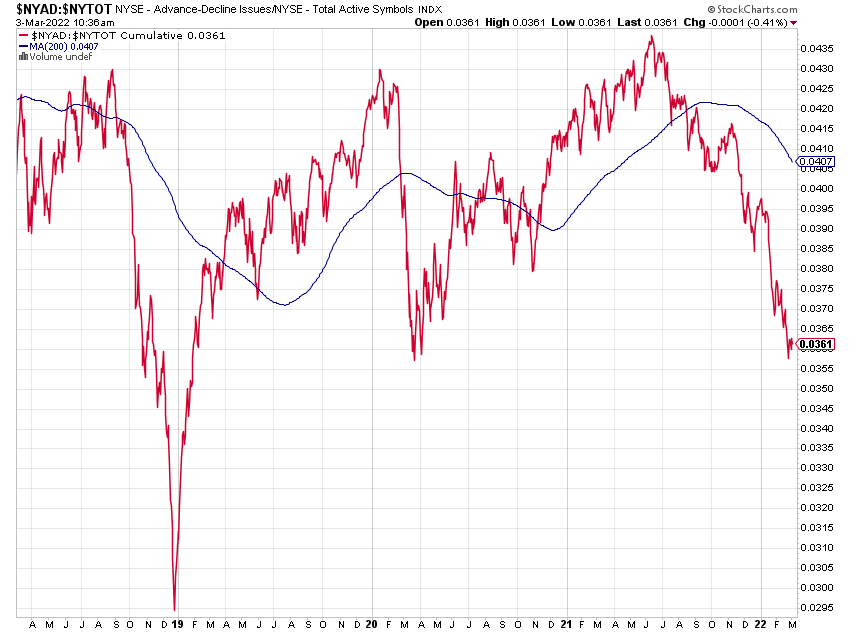

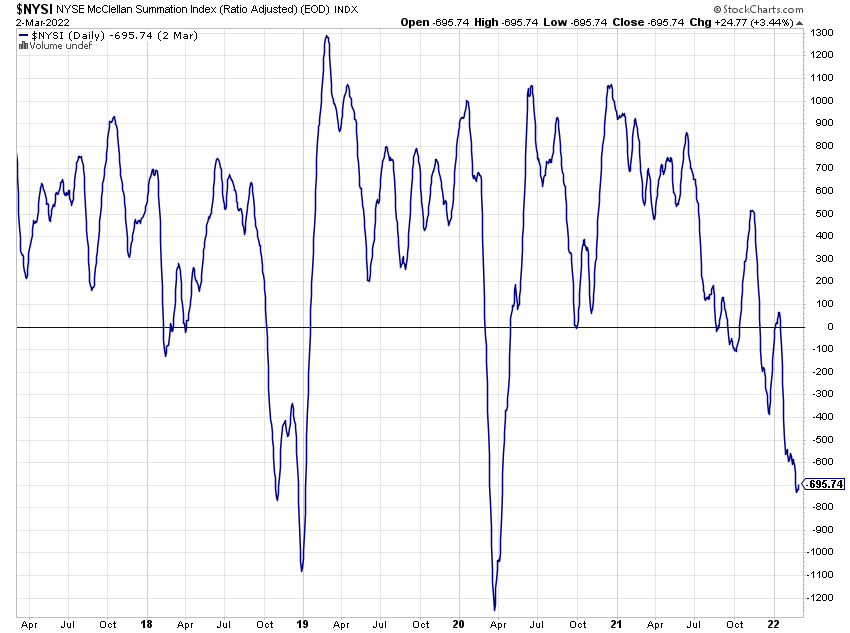

- El precio no miente. Análisis Técnico muy básico. Precio y volumen

- Echar una ojeada a las cuentas y ver si todo le parece “lógico” o no. La empresa puede ser perfecta, pero tiene que encajar en su propia lógica de inversión. En la suya, no en la que digan los medios, los expertos o la propia empresa.

Análisis técnico: Precio y Volumen. En relación al volumen cambien desde ya el concepto tradicional de volumen que son los títulos intercambiados por “capital negociado” que es el dinero efectivo que mueve una empresa a diario en los mercados (número de títulos multiplicado por euros). El volumen de títulos para mi es algo abstracto, pero el dinero efectivo que mueve un valor si es una referencia válida y es una pista que nos da muchísima información sobre el comportamiento del valor.

Ciertamente una acción de baja capitalización y con el capital concentrado en el núcleo duro no puede analizarse bien por técnico (precisamos concurrencia masiva de participantes y alto volumen). ¿Por qué? porque cuanto más concentrado esté el capital y menos dinero mueva más fácil es el “pump and dump”, es decir, manipular el precio de la acción a través de compras concertadas y difundiendo noticias muy positivas sobre la futura evolución de la compañía. La finalidad es que el minorista pique y compre las acciones que le vende el núcleo duro. Luego, cuando cesa la manipulación, la acción cae por su propio peso y vuelta a empezar. Si cree que esto es nuevo le invito a leer la teoría de Wyckoff que fue un inversor americano que nació en el siglo XIX y trabajó en casas de bolsa aprendiendo cómo se manipulan los mercados. Antes con listados escritos a mano y ahora con el software más sofisticado, pero la actividad no ha cambiado en su esencia. Aunque un valor tenga poco volumen y pueda estar muy manoseado, siempre un vistazo al gráfico es lo primero. Veremos ejemplos.

Fundamentales / Análisis de estados financieros

Esta parte es algo más complicada. Si no tiene la menor idea de leer unos estados financieros mi sugerencia es que no se anime con la inversión en acciones individuales, o como mínimo que no salga de las compañías de mayor capitalización.

En cualquier caso, concéntrese en unos pocos aspectos que le llamen la atención, no en la complejidad de una memoria consolidada al completo, sea prudente y use su sentido común. La situación económica-financiera de una compañía para comprar su acción tiene que ser “lógica”. Lógica para usted y su capacidad de entendimiento. Un ejemplo actual: Grifols. No se trata de determinar si actúan bien, si actúan mal, si Gotham tiene razón o si no la tiene, eso excede nuestras capacidades. Después de todo lo leído sobre las transacciones con Scranton -la sociedad holding de la familia y alta dirección- en las que presuntamente hay numerosos intereses cruzados ¿le parece una opción de inversión para su cartera? Sinceramente cuesta entender todos esos movimientos y valoraciones extrañas de la deuda. Y no, no es que venga de ahora. Ya en 2019 Avantage Capital publicó un informe bastante duro sobre la intensa relación entre Grifols y Scranton o en diciembre 2022 en Expansión se publicaba «Las tres palancas que Caixabank plantea a Grifols para reducir deuda». Mi enfoque es que cuando algo malo de alguna gran empresa sale publicado, la realidad es mucho peor. El precio lo reflejaba además y la caida en bolsa ya viene de lejos.

Mi enfoque particular se centra en unos pocos puntos:

- Deuda Financiera Neta / Ebitda: esta relación es básica. Si la deuda es alta la empresa va a tener problemas en algún momento y además, suele ser el desencadenante para hacer inventos con las cuentas. Cuando la deuda se dispara, también se dispara el ingenio de los contables.

- Empresas del grupo: en mi experiencia y junto con los activos intangibles, suele ser el gran cul de sac dónde se aumentan los balances de forma irreal. Además es común que existan transacciones intergrupo que muchas veces obedecen a operaciones reales, pero otras no.

- Activos intangibles: ciertamente una empresa de software puede tener una gran cantidad de activos intangibles en el desarrollo de sus nuevos programas, pero una comercializadora de energia, una constructora, una solar que se limita a poner placas solares …en los balances prefiero lo tangible (salvo sectores muy growth como tecnología).

- Activación de gastos. Una forma fácil de aumentar el beneficio es convertir gastos corrientes en «proyectos» para que pasen de ser gastos a ser un activo amortizable

- Filiales extranjeras. Esto es de primero de maquillador de cuentas. Necesitas filiales extranjeras, dónde el auditor no va a llegar o va llegar mal. Si además no consolidan, o no consolidan en su totalidad porque están constituidas a través de empresas pantalla, también extranjeras, ya tienes el sistema montado.

- Si quieren aprender más sobre como ajustan su contabilidad algunas empresas, tienen un libro del profesor Oriol Amat “Empresas que mienten: como maquillan las cuentas y cómo detectarlo a tiempo”. No es un libro excesivamente técnico ni que profundice, pero es un buen punto de partida.

Algunos ejemplos sobre precio y volumen:

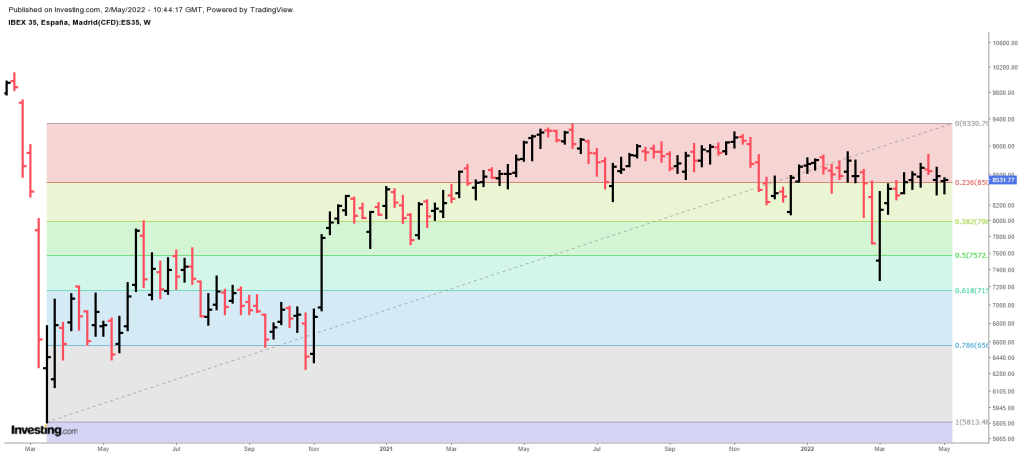

Grifols: antes de la aparición de Gotham la acción había caído un 76%. Hablamos de todo un Ibex. Aquí sí tiene plena validez el técnico. La manzana tiene gusano. Desconocemos por qué, pero el comportamiento del precio ya era muy claro.

Audax. Empresa que es una historia de éxito y líder en su sector además que su factotum, reciente youtuber, no me puede caer mejor. A pesar de eso los movimientos del volumen no entran dentro de mi lógica inversora (remarcados con elipse en el gráfico). En el gráfico semanal se observa una negociación media (50 semanas) de 6.3 millones aprox. en marzo 2018, cuando de repente esa negociación sube a 118 millones de euros (18 veces el volumen medio). El precio se mantiene arriba y la señal de salida es en enero 21 cuando hay otro fuerte movimiento y de 16 millones de negociación promedio se mueven 119 millones (cifra en línea con la gran subida anterior) y a partir de ahí a caer. El volumen medio diario (media de 50) es de 287.000 euros aprox. Luego las cuentas, como la mayoría de comercializadoras de energia, tienen su complejidad y hay una fuerte partida de intangibles muy superior a los fondos propios(dic. 2022).

HolaLuz. Otra empresa cuyo principal manager me cae estupendamente, pero tampoco es una acción que me entusiasme. Por técnico en dos años y medio cayó un 86% desde máximos y además con un volumen promedio negociado diario de 60.000 euros. Desconozco quien es el cuidador de Holaluz pero si hubiese un premio Razzie al peor cuidador, el de Holaluz estaría nominado (mis disculpas). En la auditoría 22 también aparecen unos intangibles superiores a los fondos propios. No conozco el negocio y seguro que está todo muy bien y esos intangibles valen eso y más, pero como he indicado, yo soy más de “tangibles”.

Renta Corp.. Para que no crean que tengo manía a los intangibles. Ladrillo. Por técnico está en caída fuerte con una pérdida de valor desde máximos del 81% y un volumen promedio de negociación de 140.000 euros al día. Luego si miro cuentas (2022), a mi me sale un Ebitda normalizado de poco más de 2.3 M y una deuda financiera de 77 millones.

Soltec. Energía fotovoltaica. Desde máximos en dos años y medio ha caído un 83% con un volumen promedio de negociación diario de 1 MM. En cuanto a las cuentas ya ni me meto, me cuesta entender algunas cosas y si no lo entiendo… es que tampoco es para mi.

Primera línea de defensa: selección de activos invertibles

La primera línea de defensa en todo sistema de inversión es una correcta selección de activos. Es menos probable que me encuentre un lío contable en Inditex, en Apple o en Microsoft que en ABC empresa pequeña, con capital concentrado en pocas manos y un volumen de negociación diario paupérrimo.

Y para finalizar insistir en que no quiero malinterpretaciones. Las empresas que he mencionado son solo ejemplos y pueden ser excelentes inversiones para otros perfiles. No he insinuado ninguna irregularidad, sólo he señalado algunos aspectos de su precio o sus cuentas que no me convencen según mi análisis y mi estilo de inversión. Eso es todo.

Buena inversión.

Disclaimer: este post NO es una recomendación de inversión. Invierta según su situación personal, experiencia, conocimientos financieros, aversión al riesgo y horizonte temporal.

RGPD: A través de este sitio web no se recaban datos de carácter personal de los usuarios, ni se ceden a terceros