Hace unas semanas, el equipo de reestructuraciones de una big four me invitó a un evento en el que además de pasarlo bien aprendimos a hacer cócteles. Y aprendimos de la mano de uno de los mejores bartender de España; Don Javier de las Muelas (Dry Martini). Precisamente le hice una consulta a Javier sobre la forma de preparar un gin tonic y si me podía recomendar alguna ginebra, alguna tónica, o los enrevesados trucos de si hay que poner bayas de enebro o mejor corteza de cítricos. Les confesaré que no soy para nada amante de esta bebida, pero hoy con los gin tonic pasa como con el vino, si no conoces algo del tema pareces un inculto social (en mi caso les confirmo que lo soy) y también es cierto que fuera del gin tonic apenas conozco otros cócteles y de algo teníamos que hablar, y entre hablar de cómo se reestructura una compañía en dificultades o cómo hacer gin tonics ustedes dirán.

Como bien saben, el gin tonic en su forma más esencial consiste en mezclar tónica con ginebra y les voy a hablar de una tónica que, además de darle buen sabor a su gin tonic le puede ir muy bien a su cartera.

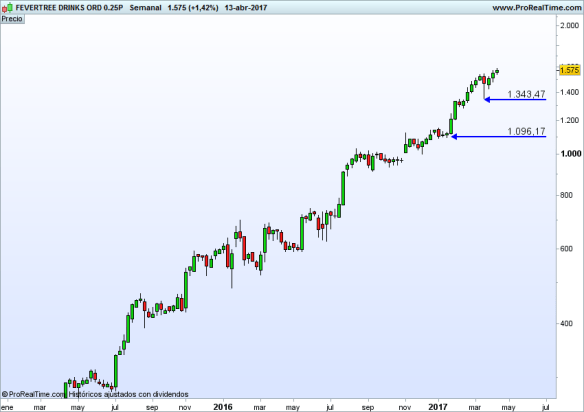

Fever-Tree (FEVT.L), el fabricante de tónicas, salió al mercado en noviembre de 2014, concretamente se hizo un IPO en el London’s Junior Exchange, esto es una oferta pública (OPV) en el mercado inglés para microempresas. Capitalizaba poco más de 150 millones de libras y dos años y medio después capitaliza 1.810 millones. Poca broma. ¿El motivo? Lo bien que lo están haciendo, una pequeña compañía de 40 empleados que en 2013 vendió 25 millones y perdió 2 y en 2016 vendió 102 MM y ganó 27. Solo en 2016 las ventas aumentaron un 73% y el Ebitda un 93% (2016-2015). Por esto ha subido un 865% en dos años y medio.

Por multiplicadores la compañía está cara con un P/E de 66.45x veces, si tomo como comparativo a un monstruo de las soft drinks como Coca Cola, está a un P/E de 28.20x y si tomo lujo como LVMH (Louis Vuitton Moet Hennesy) está a un P/E de 26.45x (Fever-Tree es un producto premium, por eso la comparo también con lujo).

Visto lo anterior, no es una acción recomendable ni para los inversores en valor, ni para inversores conservadores, en realidad nadie que actúe bajo la etiqueta de “inversor” debería comprar una pequeña compañía por la que va a pagar más de 66 veces beneficios.

Pero para los que lleven tatuada la denominación “especulador” es como un caramelo a la puerta de un colegio. Es un producto que posee lo que Buffet llama “wide moat”, tiene una ventaja competitiva clara; es una marca. Los gin toniqueros quieren que la tónica sea Fever-Tree y pagan el gusto y las ganas por ello, la compañía va como un cohete, cada año presenta unos aumentos de ventas y de beneficios como si en vez de tónica estuviesen desarrollando la vacuna contra el cáncer y si eres de los que piensan que “la tendencia es tu amiga”, entonces no hay más que hablar, este gráfico no precisa explicación alguna. He marcado los dos soportes más cercanos y solo un aviso; un P/E 66x no soporta un profit warning por pequeño que sea. En el momento que deje de crecer a lo bestia hay que salir, es decir, si crece poco, aunque crezca, no va a soportar este nivel de precios. Pero entiendo que si son especuladores ya saben lo que toca.

¿Saben el secreto del gin tonic perfecto según Javier de las Muelas? Déjate de zarandajas y modas tontas y haz el gin tonic que a ti te guste para compartirlo con la gente con la que estás a gusto…porque la esencia del buen cóctel es compartirlo con las personas a las que quieres.

Buena inversión.

Disclaimer: este post NO es una recomendación de inversión. Invierta según su situación personal, experiencia, conocimientos financieros, aversión al riesgo y horizonte temporal. En este momento no estoy invertido en Fever-Tree.