«No es la especie más fuerte la que sobrevive ni la más inteligente, sino la que responde mejor al cambio» Darwin

Todo en la vida está en cambio permanente. Todo con la excepción de Rajoy claro. Pero hay cambios y CAMBIOS. Y el sector financiero, y por su causa los inversores, estamos entrando en un nueva época en la que nada volverá a ser como antes.

Yo por mi parte les voy a dar mi visión de las grandes corrientes que van a transformar al sector financiero y por ende a modificar los hábitos de los inversores.

Los drivers del cambio son:

a) Mifid II

b) Tipos negativos o cero

c) Roboadvisors

Mifid II.

En 2007 en Europa entró en vigor la Directiva 2004/39/CE relativa a los mercados de instrumentos financieros (Mifid), con el ambicioso objetivo de mejorar la transparencia de los mercados y proteger al inversor minorista. El resultado ya lo conocemos: preferentes, estructurados ruinosos y filatélicos quebrados. Lo cierto es que Mifid no ha dado el resultado esperado y como consecuencia de ello ha llegado Mifid II que aunque entre en vigor el 3 de enero de 2018 la CNMV ya ha empezado a ponerse seria.

El 24 de octubre de 2016, la CNMV emitió una comunicación en la cual recuerdan a los bancos que tienen que ofrecer a sus clientes de fondos la clase de acción del fondo que ofrezca las “condiciones económicas más beneficiosas a las que objetivamente pueda acceder”. Esto se refiere en general a los fondos internacionales a los que se puede acceder a través de distintas clases de acciones. Un ejemplo: suponga un fondo que tiene acciones tipo A para clientes institucionales con una comisión muy baja y un mínimo de 1 MM, una clase B para el resto de clientes con una comisión un poco más alta y una clase C también para el resto con una comisión muy alta y que es la que –en general- van a ofrecerle pues es la que retrocede una comisión más alta al comercializador, al banco. Pues bien, si objetivamente usted puede acceder a la clase B (no hay mínimos o usted cubre el mínimo que solicita la gestora) le tienen que vender la clase B y no la clase C. Y no valen pretextos de “es que la clase B es para Banca Privada” o memeces por el estilo. Lo dice la CNMV y seguro que tiene ganitas de poner alguna sanción.

Lo cierto es que la CNMV está avisando. Tanto que a Bankinter lo ha multado con 4.1 MM por asuntos relacionados con Mifid tal como informó El Economista el 4 de octubre “La CNMV multa a Bankinter con 4.1 MM: no evaluó los conocimientos financieros de los clientes”. Supongo que Bankinter recurrirá pero de momento tiene un lío y un efecto reputacional negativo.

Pero es que además Mifid II impacta en líneas de flotación del sector financiero:

-Prohíbe los incentivos (retrocesiones de las gestoras de fondos) cuando el servicio de asesoramiento sea “independiente”. Es decir, los EAFIS lo tienen más difícil todavía (y mire que ya era difícil antes lo de desarrollar una EAFI).

– Prohíbe retribuir a los vendedores de servicios de inversión en función de objetivos de ventas. En teoría se deberían acabar las “colocaciones” de producto a saco.

-Exige, por fin; que los asesores financieros acrediten determinada formación y además formación continua todos los años.

MIfid II sin duda va ser beneficiosa para el inversor: asesores más cualificados, empresas financieras más concienciadas (cuando ves multas de más de 4 millones te conciencian rápidamente), en definitiva; más control y más responsabilidad de lo que se ofrece y cómo se ofrece.

Pero todo eso, que está muy bien para el inversor no dejan de ser una montaña de costes y dificultades para el sector financiero: inversión en formación para que los empleados obtengan una certificación financiera, fortísima inversión en tecnología, inversión en personal cualificado (los bancos aún no se han enterado del papel que va a jugar compliance en este baile). Mucho gasto para un negocio poco rentable que puede devenir en fusiones y en mayor especialización (hacer de todo en un banco mediano va a ser muy costoso y poco rentable).

La revolución que puede suponer Mifid II es que el asesoramiento se pague de forma explícita. Algo que me temo va a ser difícil de inculcar al inversor español. Y lo que es peor, en muchas ocasiones el servicio de asesoramiento no va a justificar el coste solicitado.

Tipos negativos:

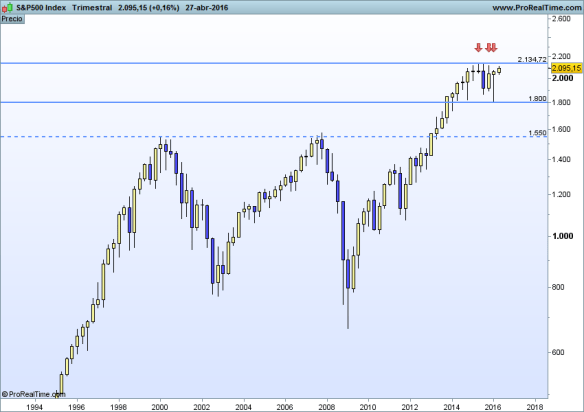

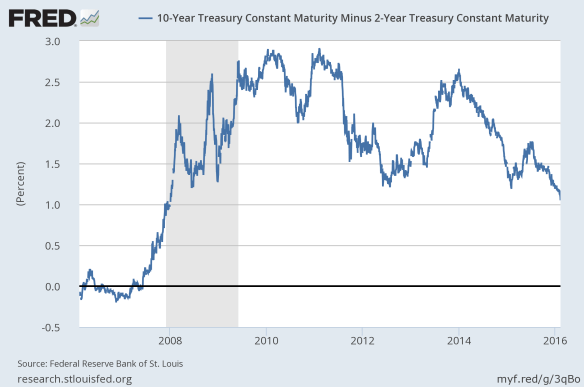

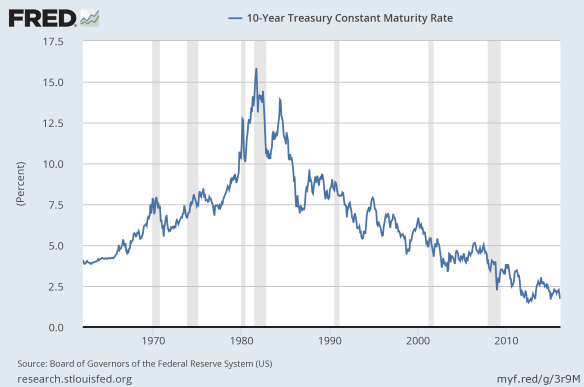

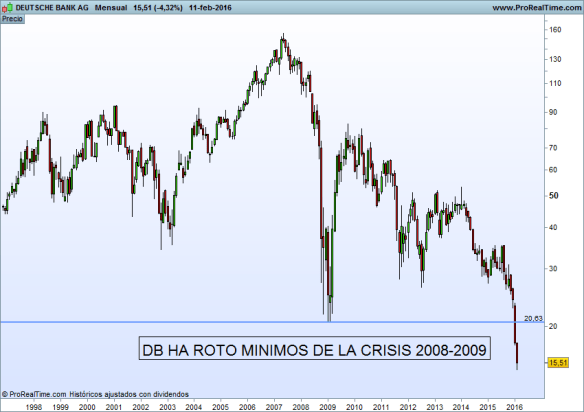

No me voy a extender, seguro que habrá leído mil artículos sesudos sobre los tipos negativos. Sencillamente no se puede hacer que un banco sea mínimamente rentable con tipos negativos. Es un disparate. Es un disparate que usted tenga que pagar por hacer un depósito. Es un disparate que estén cotizando más de 10 billones de bonos soberanos con rentabilidades negativas (hoy si billones españoles de doce cifras) y es un disparate que se lancen productos tipo “un 0.40% TAE a 8 años sin garantizar” un producto real de un banco español. Cuando una locura está en su apogeo no somos conscientes de ello hasta que revienta. Cuando pasen los años no entenderemos que se tuviese que pagar por prestarle dinero a un estado endeudado y con un déficit descontrolado “España ha emitido en 2016 un tercio de su deuda a tipos negativos” ABC Economia (Mayo 2016).

Roboadvisors:

Donde dice roboadvisors ponga “evolución tecnológica y social”. Recalco lo de social, ya que solemos pensar en aparatitos, pero el verdadero cambio está en el ciclo biológico, en la renovación de usuarios offline (clientes que van a las oficinas o tiran de teléfono para hablar con una persona) por usuarios online -nativos digitales- que no necesitan para nada una oficina ni a una persona; prefieren interactuar directamente via web.

En unos años la oficina bancaria será lo que son hoy las cabinas de teléfono: una antigualla. En el museo de la ciencia se podrá ver «maqueta de una oficina bancaria» y sus nietos lo miraran con admiración cuando usted les diga con ojos húmedos «yo estuve ahí».

Y no crea que esto es un invento de cuatro informáticos barbudos. El gigante suizo UBS ha lanzado un roboadvisor en Reino Unido para gestionar el ahorro de cliente a partir de 18.000 dólares. Imagínese, la visión de mercado de una banca privada top a partir de cifras muy modestas y si quiere otro ejemplo lo tiene más cerca: Imaginbank de La Caixa. Imaginbank no es un banco online. Ya hay muchos. Es un banco para operar a través del Smartphone, mucho más usado por los nativos digitales que el pc o la tablet que es lo que usamos los usuarios de banca online talluditos.

Mifid II va a cambiar, esta vez de verdad, al asesoramiento financiero. Si su asesor no acredita cualificación puede perder su empleo y tenga claro que más pronto que tarde a usted querido inversor se le va a pedir un pago explícito por asesoramiento. Y en medio de esto surgirán los roboadvisors como setas para que usted pague poco. Unos pocos serán muy buenos y batirán la rentabilidad del mercado, otros serán buenos, otros una castaña y conociendo la picaresca española alguno hasta será un timo.

¡Buena inversión!

4.

4.