Hemos empezado el año pendientes de los 20.000 del Dow Jones, del impacto del Brexit, del discurso de Trump, de las enajenaciones de Piqué con los árbitros y también, de forma extraña, se ha desencadenado una desaforada entrega de premios a Cristiano Ronaldo cuando el gran “culpable” de los éxitos del Madrid es Sergio Ramos. Es el marketing quillo; el portugués lo tiene y tu no.

En nuestro mundo, el de las inversiones, me decía un experto de los que respeto que hay “pánico comprador”. Hay miedo a quedarse fuera del superciclo alcista. Y parece que es así. Todo el mundo apuesta por activos de riesgo. Es lo que dicta el sentido común:

- Políticas monetarias expansivas Duracell (y duran y duran…)

- Crecimiento mundial

- Pleno empleo en Estados Unidos, Alemania y Japón

- Crisis de los Pigs bajo control (o eso dicen)

- PMIs arriba (índice de gestores de compras, refleja salud de la industria y es un indicador líder)

- Aumento serio del crédito bancario (por encima de la barrera clave del 5%)

- Beneficios empresariales al alza: en el S&P 500 se espera un BPA (beneficio por acción) superior al 3.5% para el 4T 2016 (en el 3T fue del 4.5%)

- Subidas de precio del inmobiliario en Europa y Asia (en EEUU lleva mucho tiempo subiendo)

- Normalización del precio del petróleo

- Sentimiento alcista bursátil fuerte (43.6% bullish cuando la media histórica es el 38.5%)

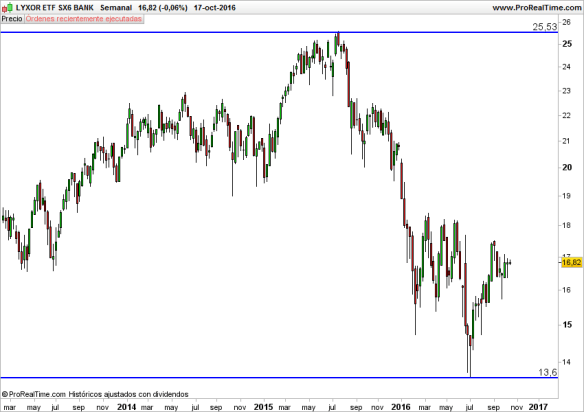

Y ¿qué recomiendan las casas de inversión? Renta variable. Sin dudar. Poca renta fija salvo high yield americano (bonos especulativos que ofrecen altos cupones). Para los más sofisticados largos en dólar y cortos en yen, yuan y libra. Y también materias primas básicas que acompañen al ciclo (acero, cobre, estaño, níquel).

Y de los riesgos ¿qué? Me dirán con razón;

- Inestabilidad política en Europa (elecciones en Alemania, en Francia, en Italia)

- Gobierno de ocurrencias de Trump

- Referéndum en Cataluña (que al Deutsche le preocupa más que el Brexit parece ser)

- Terrorismo

- Inflación…

Quédense con este último.

Jugando a ser adivino (aunque odio las predicciones) vamos a pensar en un escenario central en el que en Alemania y en Francia siguen mandando partidos de bien, de gente sensata que diría Mariano. Italia no juega. Trump puede ser un cisne blanco en lo económico (políticas fiscales expansivas, crecimiento, reindustrialización), el precio del petróleo sigue subiendo, hay pleno empleo, hay más consumo, hay más inversión, todo esto tiene por fuerza que generar inflación. Además, factor muy (pongan varios muy) importante: hay más crédito por lo que es más que factible que aumente la velocidad del dinero (ver mi post de 12 de noviembre de 2015 “¿Subirá tipos la Fed en diciembre?” https://angelfaustino.com/2015/11/12/subira-tipos-la-fed-en-diciembre-yes-it-will-do-it/) y qué pasaría si la inflación empieza a subir de verdad. Pues que nos tendían que cortar la moneydroga con la que llevamos bastantes años dopados y mire usted, es que el mono es muy difícil de superar. En roman paladino; seguramente no será en 2017 pero más pronto que tarde volveremos a una economía normalizada en la que haya inflación y por lo tanto los bancos centrales no pueden estar fabricando dinero todos los días y cuando eso pase ya hablaremos (en el mundo de Buffet cuando los bancos centrales no le den a la imprenta bajará la marea y veremos entonces quien estaba desnudo).

Para mí uno de los temas estrella de 2017-2018 será la lucha entre la Fed y Trump en relación a las subidas de tipos: cuántas y en qué magnitud. Al tiempo.

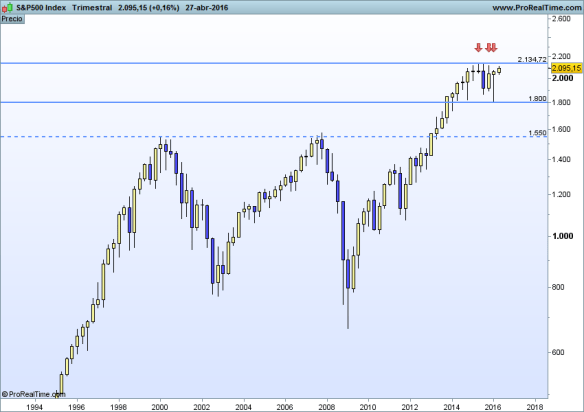

En el corto rabioso no me parece que debamos temer una inflación alta y 2017 apunta muy bullish (alcista) salvo en un aspecto que me preocupa bastante: las valoraciones.

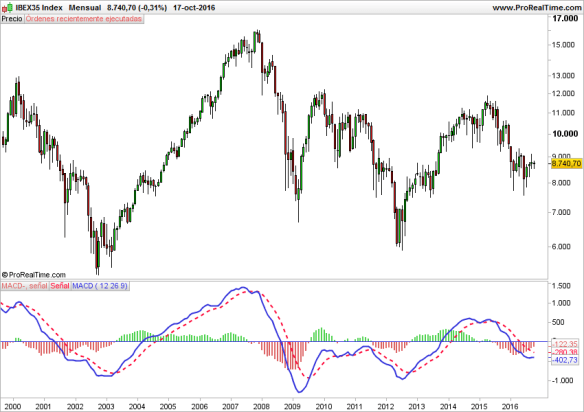

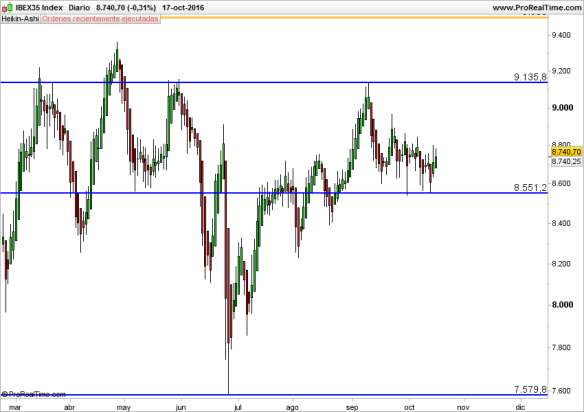

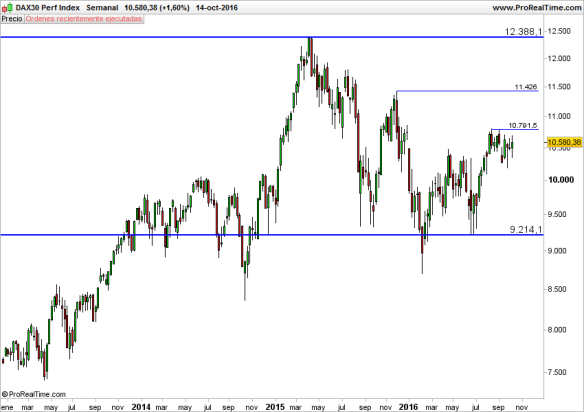

El ratio Cape de Shiller (anualización de 10 años con beneficios ajustados), está en un ya muy peligroso multiplicador de 28.2x veces. Un 69% superior a su media histórica. El PER (ordinario) de nuestro Ibex está en más de 21x veces cuando su promedio está en las 15x veces. Lo mismo Eurostoxx 50 con otro PER superior a 21x veces y del S&P 500 ya se está pagando más de 25x veces beneficios.

En clave inversor y con visión general de mercado quien entre ahora entra caro. La estadística nos muestra, se analice el estudio que se analice, que comprar caro suele ser una mala inversión. Cuidado con decidir rotar hoy de la renta fija a la bolsa sin más y en proporciones inadecuadas. Las valoraciones del mercado en global no acompañan.

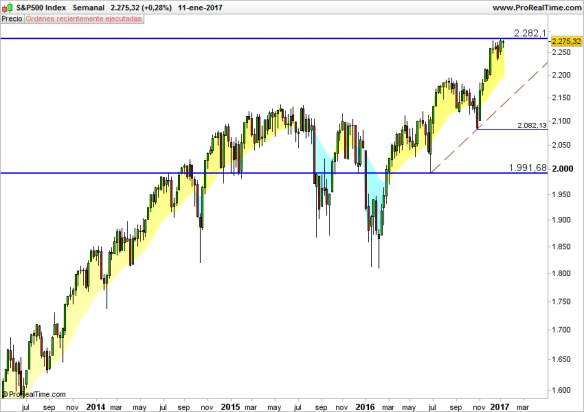

En plan especulador nada que decir, si hay tendencia hay campo para el trend trading y tanto da que la tendencia sea alcista como bajista ¿hay tendencia? Si. Pues a especular.

Mi sugerencia para la mayoría de ustedes (inversores a medio y largo) es que, aún siendo un defensor de los ETF y de la gestión pasiva, toca pasar al stock picking (selección de valores concretos, no índices ni sectores) y de la inversión en valor (más que nunca).

Decia para los especuladores que si hay tendencia, pues a especular ¿hay tendencia?

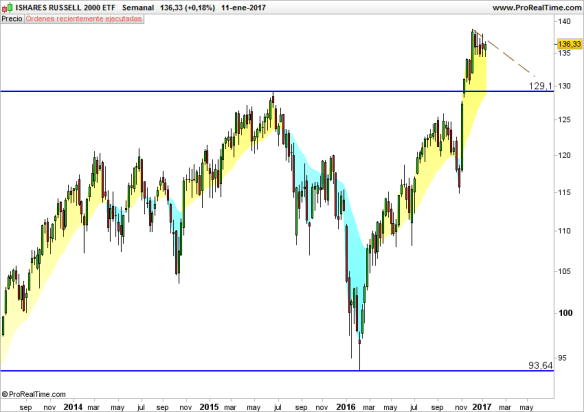

Pero ojo, en el Russell 2000 (small y mid cap) vemos que hay pérdida de momento y que le toca corregir. Ya lo dije antes de Navidad:bendita corrección para abrir largos y aprovechar el Trumpolín que pueda venir.

Sigan al Russell, suele ser anticipatorio del movimiento de las bolsas americanas.

Buena Inversión.