En agosto del año pasado, el gestor de Schroeders, Nik Kirrage publicó en www.Trusnet.com sus 16 reglas que “todo inversor en valor debería seguir”. Les dejo el link.

Yo, que ya soy veterano en estas lides y estoy cansadito de oir a gurús de todo tipo y pelaje dictando sus decálogos, lo primero que quiero saber es quien es el gurú de turno. Si habla Warren (inversión) o Soros (especulación) me pongo en pie y en posición de firmes. Hasta que he leído el artículo citado no tenía ni idea de la existencia del Sr.Kirrage, así que vamos a ver quién es.

(imagen obtenida de «artofvalueinvesting.com»)

El amigo Nik, es gestor de Schroeders desde 2001, es ingeniero aeronáutico de formación y es cogestor de dos fondos de Schroeders; el Recovery y el Income. Hasta aquí un gestor más con formación técnica. Analizada la trayectoria del Recovery a ver que tal va y si este Kirrage es otro iluminaó o qué; viendo el fondo no puedo más que hacerle la ola (a él y al resto de cogestores). El Recovery gestiona 920 millones de pounds y en 5 años lleva la friolera de un 123% acumulado, frente a su benchmark del 61.8%. En el último año lleva un 30.2% vs un 16.8% del benchmark. Eso es alfa y no las majaderías que alguno cuenta por aquí.

Yo diría que Mr Kirrage ha pasado la prueba del algodón para ganarse nuestra atención.

No voy a extenderme con las 16 reglas (tienen el link y es un inglés accesible). Voy a destacar las cinco que a mi me parecen más relevantes e incluir mis observaciones al respecto.

1 No mantenga valores en cartera que hoy no compraría si no los tuviera

No hay ejercicio más duro para el ego propio que reconocer que nos hemos equivocado. Envidio (si, envidio) a los buenos inversores (y especuladores) que aseguran que en cuanto ven que su decisión es errónea salen de esa inversión ipso facto. Asumen las pérdidas que toque y se comen un bocata de chistorra sin remordimiento. A mí me sigue costando bastante asumir mis errores de buenas a primeras (comerme el bocata no, hasta tengo facilidad diría). La frase clave de que vas por mal camino es cuando te dices a ti mismo “el mercado se equivoca”… ¡El mercado no se equivoca nunca chaval!

2 No compre sueños

La inversión en valor no consiste en descubrir el gran invento que va a cambiar el mundo. Eso es otro enfoque de la inversión (crecimiento-growth). El value consiste en comprar negocios muy consolidados, que funcionan bien, que creemos que van a seguir funcionando en la próxima década (y más), que tienen un balance a prueba de bombas y que por una anomalía del mercado, su precio supone una oportunidad de compra. Empresas aburridas con sex appeal cero. Eso es el value.

3 No compre acciones de las que no compraría más, aunque estuviesen cayendo un 20% sin motivo

Fe y estómago. La inversión en valor tiene mucho de análisis si, pero también de convicción. Si está plenamente convencido de su análisis y de que la acción ABC a 10 le gusta, si cae un 20% y se pone a 8 le debería gustar más y por lo tanto comprar más. Para Nik este es el test para saber si de verdad uno es un inversor en valor.

4 Piense en el largo plazo y olvídese del índice

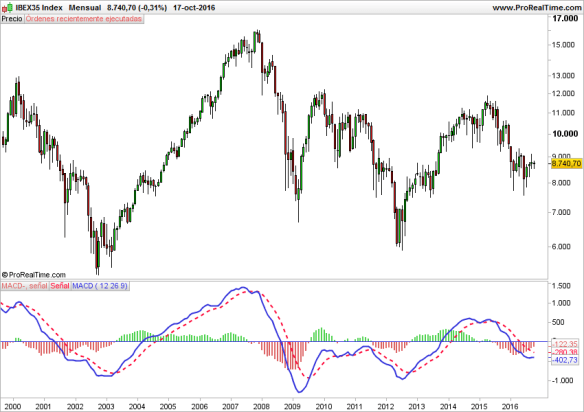

No requiere más explicación. Si usted elige invertir en Técnicas por un decir (TRE), su foco debe ser el balance y la cuenta de resultados de Técnicas, expectativas a corto plazo y determinar si el precio es atractivo. No debe enfocarse en si el Ibex supera los 10.000 o el Dow mantiene los 20.000. Su “índice” es lo que valga Técnicas y nada más. En general (y es un “en general” de olfato, lo digo sin cifras) las carteras puramente value tienen una correlación moderada o baja respecto de los índices.

5 Mantenga la sencillez

Cualquier estrategia que no le puedas explicar a un niño de 12 años es muy compleja. Yo no comparto este extremismo, pero si creo que cualquier estrategia, que al menos en sus líneas maestras no pueda entender una persona normal es una mala estrategia. Entiéndase por persona normal todo aquel que da más importancia a las ruedas de prensa de Zidane o Luis Enrique, que a lo que dicen Draghi o la Yellen.

Les invito a revisar el artículo entero. No es nada técnico y seguramente algún otro consejo de los 16, le parecerá más interesante que los que yo he seleccionado.

Buena inversión.

Nota: quiero pedir disculpas a los usuarios de Twitter que me han puesto mensajes y no han recibido respuesta (hay un montón de mensajes, de varios años acumulados). Honestamente solo utilizo Twitter como enlace del blog y ni siquiera soy un usuario avezado. Intento responder todos los comentarios que ponen en el blog e incluso emails, pero no Twitter. Sorry.