Como nos gusta sufrir. Todos los días leemos mil y una cosas sobre la implosión de Grecia dentro de la zona euro y como nos vamos a ir todos al garete.

La última que he oído es de la subida de las acciones de una empresa americana especializada en la impresión de papel moneda (billetes vamos). Los especuladores cutres se han dedicado a escampar el rumor que esa empresa va a tener una gran demanda para la impresión de nuevos dracmas (la antigua moneda griega).

Lo vuelvo a decir: en economía las cosas suelen pasar porque hay incentivos para que pasen. Y si no hay incentivos no suelen pasar. ¿Acaso gana algo la Eurozona con la salida de Grecia? No. ¿Gana algo Grecia con la salida del Euro? No. A mi juicio, desde un punto de vista de pura economía no hay un solo incentivo para que la que cosa explote. Siempre queda el riesgo geopolítico, esto es, que Varoufakis se nos ponga más Varoufucker que nunca y la cosa acabe mal. Pero yo no lo creo. Si la situación de Grecia es mala no me la puedo imaginar volviendo al dracma, con los mercados financieros cerrados, sin recursos naturales y poniéndose en manos del capital ruso o chino. Mal rollito.

Aunque sea de forma muy breve y sintética vamos a intentar hacer lo de siempre: pensar un poco. Vamos a analizar datos y no los fantasmas que cada dia nos saca la prensa para vender más (el miedo vende):

- El ciclo macroeconómico es expansivo

Pues si, a pesar de Mariano, de Pasos Coelho, de Tsipras, de Hollande..a pesar de todos estos incapaces el ciclo es expansivo. La previsión del crecimiento del PIB para la Eurozona es del orden del 1.30% este año y del 1.70% para el próximo y España bastante más (ayyyy…. Mariano si no tuvieses Gurtel y Bárcenas que bien te podría ir…). Fundamental también: el paro se está reduciendo (otra cosa es la calidad como traté en otro post, pero los mercados financieros comen cantidades no calidades). En España se prevé que pase del 22% al 19.8% en 2016, en la Eurozona del 11.3% al 10.8 (todas las cifras son previsiones 2015 y 2016), en Estados Unidos del 5.2% al 4.7% y asi podría seguir y seguir. Todos los PIB de los países desarrollados son positivos y crecientes y el paro decreciente y eso, sea uno del color político que sea se llama economía en expansión.

- Plan Draghi

En cuanto sale Yanis con la chupa de cuero y la Yamaha nos olvidamos que SuperMario ha puesto 60.000 millones al mes de pasta nueva encima de la mesa hasta septiembre del 2016. Si hay liquidez, hay burbujas y si hay burbujas hay fiesta.

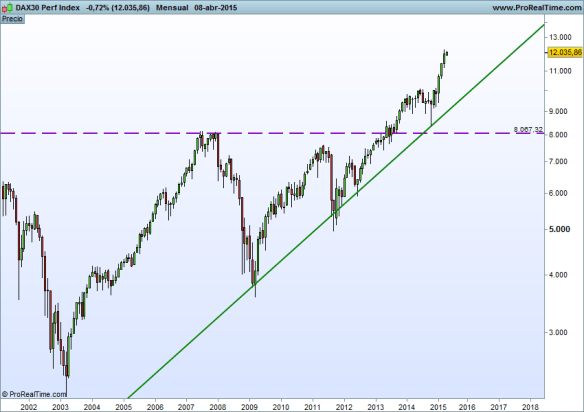

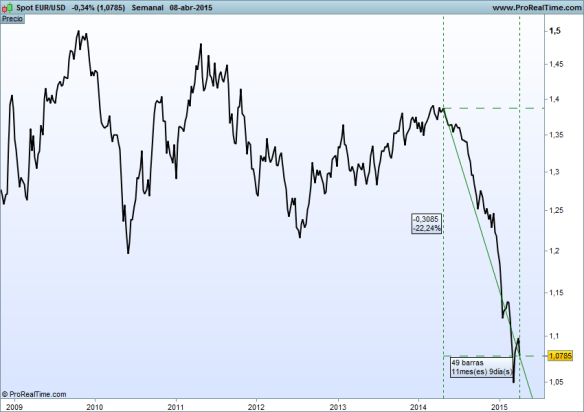

Un poco de gráficos por favor:

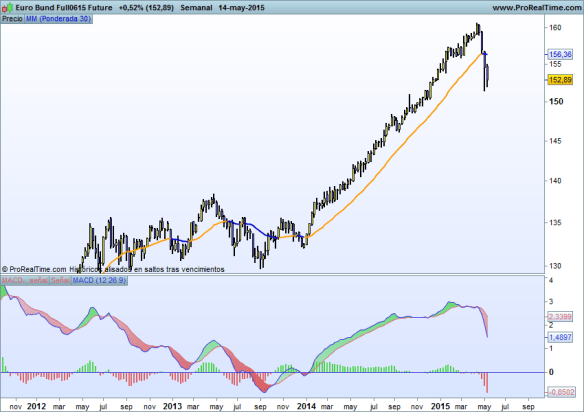

El chungo: el Bund

El bono alemán a 10 años –bund o referencia de renta fija europea de calidad- lleva un hostiazo en un mes de un 5.50% aprox desde máximos. La bromita de los tipos negativos parece que está llegando a su fin (¿se imaginan a un tipo yendo a un banco a pedir un crédito y preguntar , no el coste del crédito, sino cuánto le van a pagar por tomar prestado? Pues eso (puede amplicar todos los gráficos clickando)

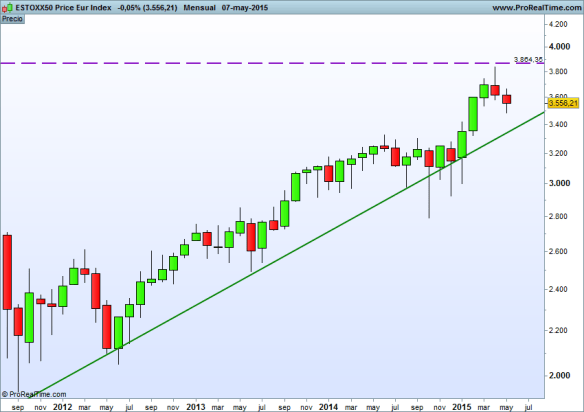

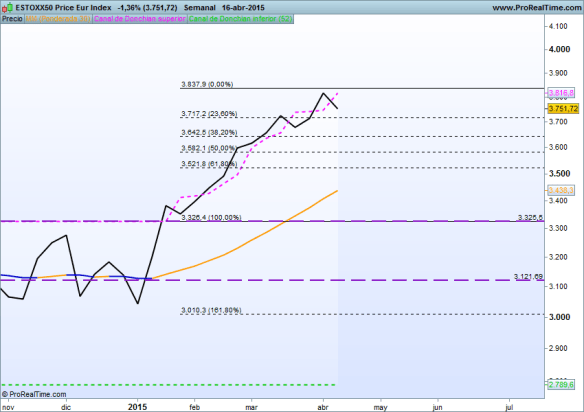

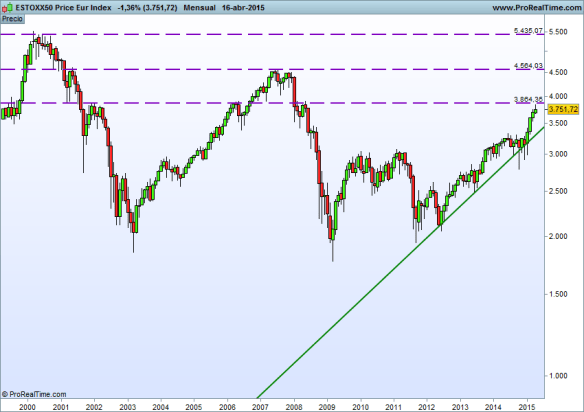

El bueno: el Eurostoxx

Si no tuviésemos drama griego por en medio estaríamos hablando de una mera corrección de excesos. Los dos primeros meses la bolsa subió mucho y está corrigiendo revertiendo a su media. Hoy es alcista.

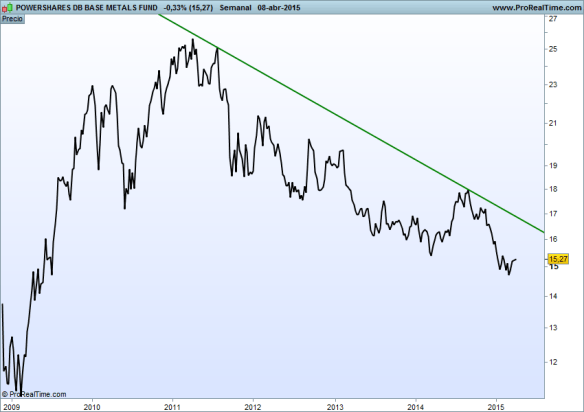

Las señales de aviso.

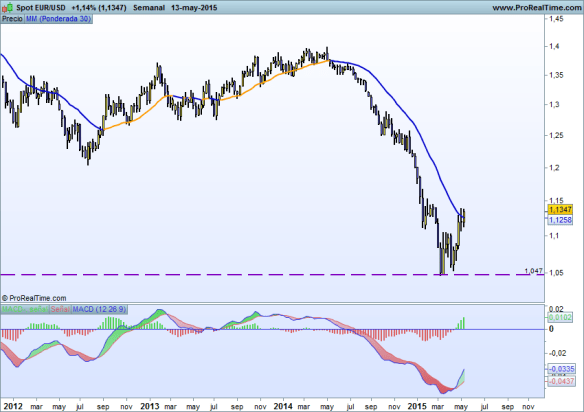

Si usted es de los que opinan que que Europa se rompe y el euro desaparece yo no pienso llevarle la contraria. Aunque con la bolsa griega que ha subido más de un 20% en 21 dias y un euro que ha subido casi un 8% respecto del dólar se me antoja, al menos a corto plazo, que la cosa griega va por buen camino y que el Euro no ha dicho la última palabra.

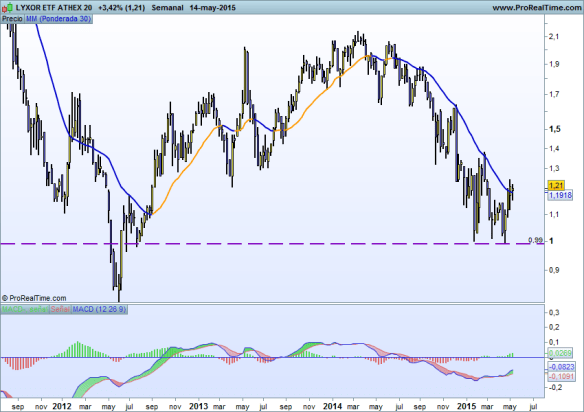

Bolsa griega con rebote superior 20% ultimas semanas

Euro arriba

CONCLUSION: el riesgo geopolítico no lo podemos acotar. Como analista financiero lo único que puedo ver es la información que me dan los mercados hoy y que aspecto tiene el ciclo economico y hoy le diria que bolsa euro si y que bonos…cuidadin. Con los bonos voy a tomar ejemplo de Mariano y le voy a decir que si, pero según como no. O que no, pero según como sí.

Buena inversión ¡¡

Me permito invitarles a todos ustedes a la presentación de “Invertir tus ahorros y multiplicar tu dinero para Dummies”. La presentación del libro será en Barcelona el próximo jueves 21 a las 19.00. Lugar: Casa del Libro en Rambla Catalunya, 37. No es necesario confirmar. Como bien saben el libro ya está a la venta desde hace algunas semanas y … aunque no vayan a la presentación no es óbice para que no lo compren 🙂