Cuando las finanzas funcionaban en modo “normal” una forma de valorar si el mercado estaba caro o barato era a través del método Earning Yield Gap (en adelante EYG)

Aunque el nombre suene raro y acongoje a los neófitos es realmente una forma ingeniosa y lógica de valorar mercados en términos relativos. Se compara el P/E del mercado de renta variable que se trate con su equivalente en renta fija, esto es, con el P/E de la renta fija. Recuerde que P/E = PER = relación precio/beneficio.

¿La renta fija tiene P/E? Off course. El inverso del rendimiento que ofrece la renta fija en cada tramo es el P/E correspondiente a ese tramo. Como referencia se suele tomar el bono a 10 años. Suponga que la TIR (el rendimiento efectivo que ofrece la renta fija en cada momento) del bono a 10 años está en un 5%, el P/E seria de 1/0.05= 20x, diríamos que el P/E de la renta fija es de 20 veces (el 0.05 es el 5% en tanto por uno)

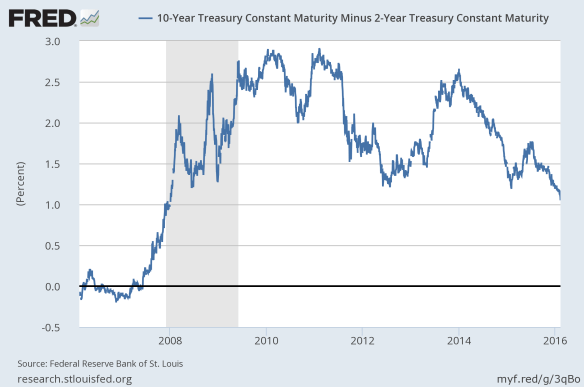

El Earning Yield Gap se define como el cociente del P/E de la bolsa, dividido por el P/E de la renta fija y en función de su evolución histórica se ve que mercado está más barato y por lo tanto es más atractivo para invertir. El EYG por antonomasia es el que compara el S&P 500 con el T-Bill americano a 10 años.

¿Lo vemos?

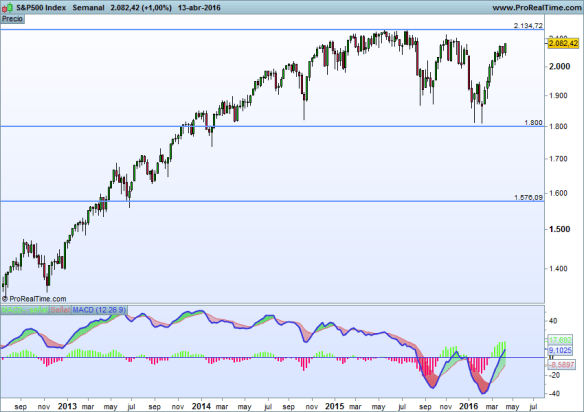

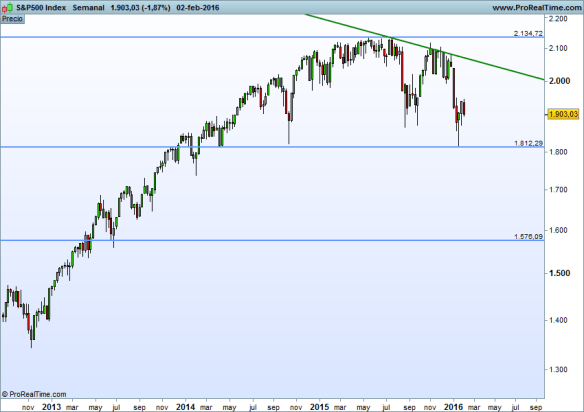

El P/E actual del S&P 500 es de 23.66x (fuente WSJ)

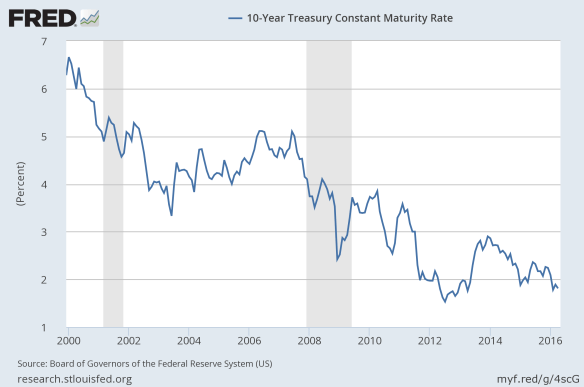

La TIR del bono a 10 años americano es del 1.78% aprox., esto es un P/E: 1/0.0178= 56.18x

Por lo tanto el EYG es 23.66/56.18= 0.42

Es un EYG muy bajo en términos históricos, es decir, se puede afirmar de forma categórica que “la bolsa americana está barata en términos relativos con la renta fija americana”….y nos fumamos un puro. Pero hay un problema.

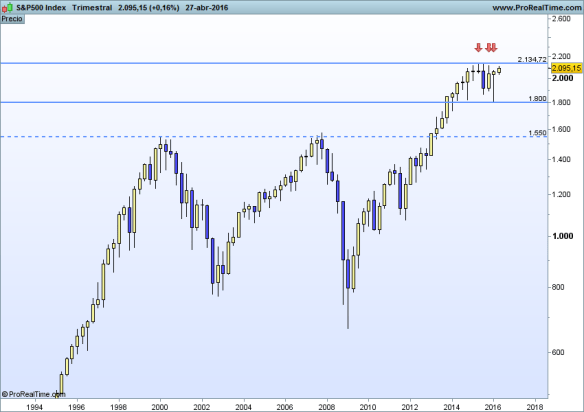

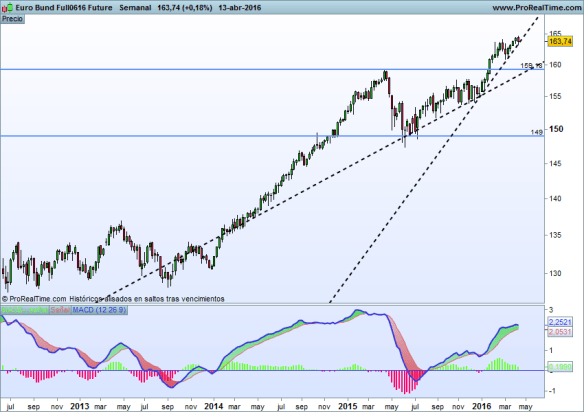

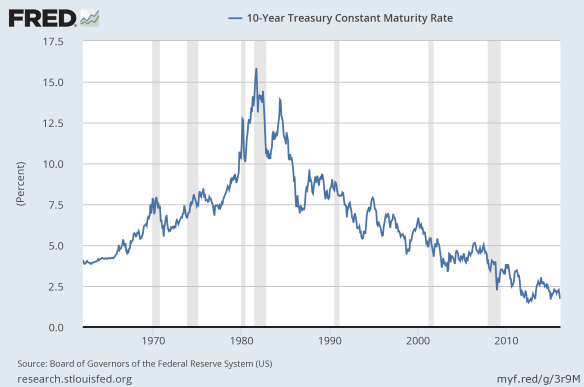

El problema es que las finanzas hoy en día no funcionan en el modo normal al que aludía al principio. La rentabilidad del bono americano sigue estando en zona de mínimos históricos. Sigue estando en valores extremos y hacer comparaciones cuando uno de los comparables está en valores extremos no suele dar buenos resultados. El gráfico del rendimiento del bono americano a 10 años da que pensar. No tiene por qué ser malo, pero es una situación extrema.

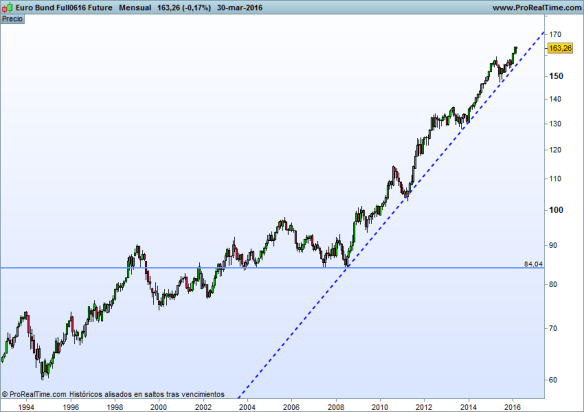

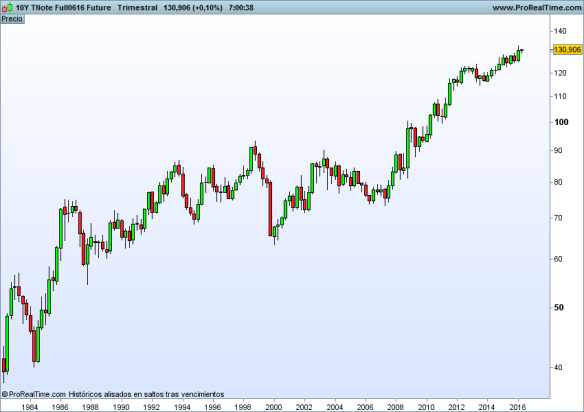

Lo podemos ver al revés con la evolución del precio. Recuerde, la evolución del precio es inversa a la evolución del TIR. El precio del futuro del note a 10 años está en máximos históricos. Gráfico en candle trimestral (cada vela es un trimestre)….si es que no da pa’más.

¿Estamos en una burbuja de renta fija? Como dice Greenspan, solo sabes que existía una burbuja cuando explota, pero aun a sabiendas de que las políticas monetarias han removido los cimientos de las finanzas clásicas….haberlas haylas y si un día explota la potencial burbuja de renta fija volveremos a agotar las existencias de pañales….

Buena inversión ¡¡

PD: que fácil parece ahora gestionar carteras cuando el bono a 10 años daba un 4% o un 5%.