¿Compramos, vendemos o nos vamos de Semana Santa?

Sin ninguna duda lo tercero: nos vamos de Semana Santa y con el firme objetivo de ganar una talla a base de torrijas.

En cuanto a comprar o vender vamos a verlo.

Por la parte macro todo bien. El ciclo es alcista y la tendencia sigue siendo alcista. El empleo mejora en Europa y en Estados Unidos ya no puede ser mejor –el último dato de contrataciones es record-. En cuanto a la inflación, en Estados Unidos con niveles normalizados por encima del dos y medio parece una inflación real y sana generada por el alto nivel de empleo, pero el repunte que tuvimos en Europa fue un espejismo; la inflación europea ha pasado del 2% al 1.5% y no da señales de vida. Parece que fue un trompazo de la energía y poco más. Sin inflación Draghi ni va a subir tipos ni va a reducir el balance. En relación a otros indicadores; PMIs, encuestas de confianza etc todo lo que se está publicando es bueno o muy bueno.

Por los riesgos geopolíticos sin sorpresas. Ya acostumbrados a los sustos y cada vez con menos incidencia en los mercados. Por desgracia ni la situación de Siria, ni los ensayos nucleares de Corea del Norte, ni siquiera ya los ataques terroristas tienen impacto en los mercados (¿cuánto ha durado el duelo internacional por el atentado en el metro de San Peterburgo?). En lo que respecta al Trumpnomics y sin haber podido cargarse el Obamacare, parece poco probable que pueda poner en marcha una política fiscal expansiva de calado por una sencilla razón: los números no dan. Ni siquiera se habla del muro con los mejicanos. Mi sensación es que Trump va a ir pareciéndose poco a poco a otros presidentes norteamericanos y de la misma forma que en su día se desconfió de Reagan y ya ven que buen recuerdo dejó su etapa, no descarto que Trump haga un viaje parecido: del populismo extremo a un presidente razonable (o mínimamente razonable al menos). Del Brexit no nos tenemos que preocupar hasta 2019; hasta su vigencia plena. Eso no quita que se vayan a talar muchos arboles para noticiar lo que dicen unos y otros pero no deberían tener impacto serio en los mercados salvo anuncio de medidas radicales (el impacto en España vía Santander, Iberdrola, Ferrovial y Sabadell entre otros podría ser importante). Soy de los que cree que ni a ingleses ni a europeos les interesa un Brexit duro que implique restricciones extremas a la circulación de capitales y de trabajadores y se impondrá el sentido común. ¿Dónde está el riesgo? El riesgo es Le Pen. Que no va salir, que ya lo sabemos todos que es imposible… ¿es imposible? Hay que esperar, algunas casas calculan que si Marine sale de jefa el Eurostoxx podría caer un 35% de golpe. Me voy a poner gallo y les digo que si eso pasa, si el mercado cae fuerte ante un posible gobierno de Le Pen yo pensaría en comprar Eurostoxx sin pensármelo un momento, pero atención; estrategias muy cortoplacistas buscando rebote y poco más. La secuencia sale Le Pen y Francia sale del euro si sería un mazazo que Europa no superaría.

Resultados empresariales: buenos también. Los BPA (beneficios por acción) están creciendo por encima de estimaciones, las empresas están menos apalancadas, los tipos de interés siguen siendo bajísimos (aunque suban van a seguir siendo bajísimos), las insolvencias empresariales apenas existentes. No se esperan sustos por este frente tampoco.

Los pain points a controlar son:

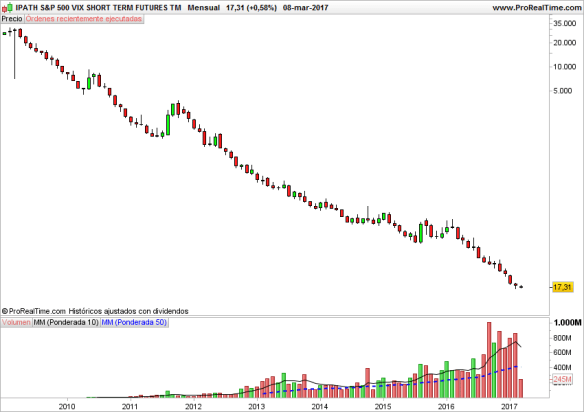

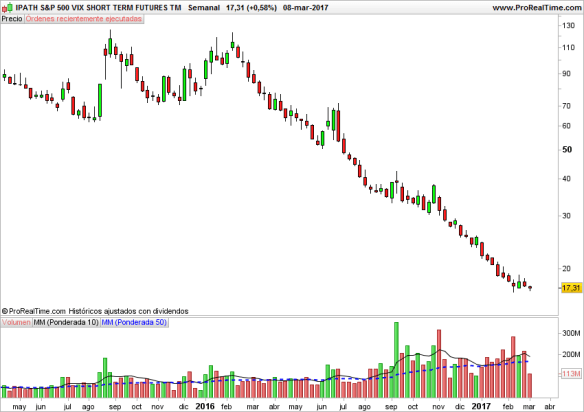

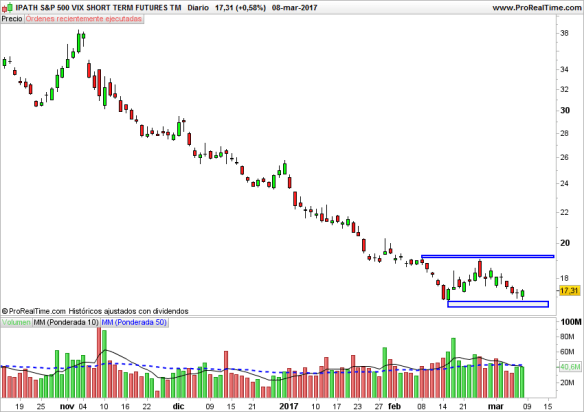

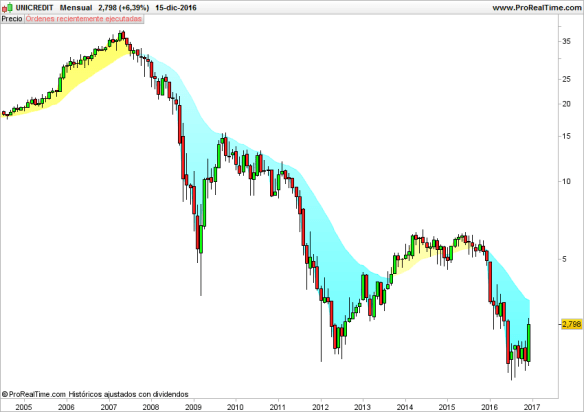

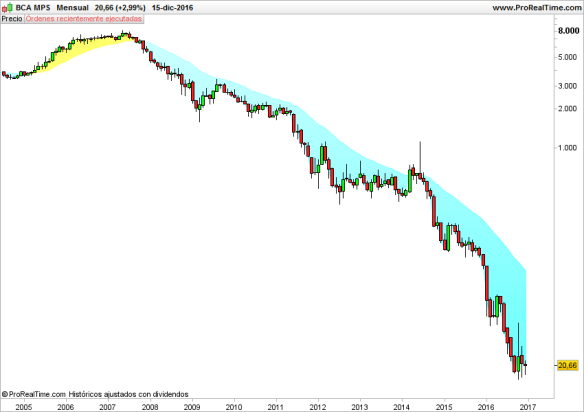

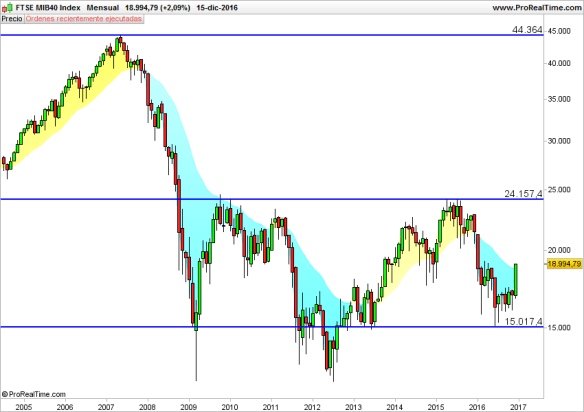

Política económica de la FED: por parte del BCE no van a subir tipos ni reducir balance en el corto plazo. Ni deben ni pueden. No deben porque todavía no se dan las condiciones de crecimiento económico y empleo y no deben porque una subida de tipos consistente se lleva por delante al club de los PIGS al completo (Portugal, Italia, Grecia y España). El post de hoy destila buenismo pero conocen mi obsesión con la deuda española: un 99% de deuda sobre PIB y un déficit público crónico de más del 3.00% sobre PIB no es para estar tranquilos. Viendo además la ingeniería contable de barra de bar de conceder un crédito a la Seguridad Social para que no deje la hucha a cero hace que me cuestione (aun más) sobre la capacidad gerencial de nuestros prebostes. Por otra parte las últimas actas de la FED que conocimos ayer si muestran un mensaje más duro, van a subir tipos y muy importante: VAN A REDUCIR EL BALANCE. Van en serio. La clave del asunto es la velocidad a la que apliquen estas medidas y no tengo ninguna duda que mientras Yellen mande será gradual. La señora Yellen no fallará y lo hará bien. Otra cosa es la percepción del mercado y cómo responda al mensaje de la FED.

Valoraciones caras. Mucho más altas en Estados Unidos que en Europa. Ya les hablé de niveles del Cape Shiller muy desfasados, el ratio de precio sobre ventas (Price to sale) del S&P está por encima de 2.2x, cercano a niveles de la puntocom. Las valoraciones bursátiles también preocupan a la FED según la última nota publicada.

Crédito en China. China sigue creciendo, según la fuente su PIB va a crecer del 6% al 7%, pero donde más crece es en el crédito y los crecimientos apalancados crean desajustes si o si. ¿Es un problema un desajuste económico? Si es en China si, un estornudo en China puede ser un huracán para el resto del mundo.

El S&P 500 podría estar formando un techo, yo voy a tomar el S&P como termómetro de la percepción del mercado a la anunciada reducción de balance de la FED. En marzo se ha lateralizado del todo y ha empezado a dar síntomas de debilidad. Mejor si corrige para reemprender la marcha alcista y solo ajustarse el cinturón si rompe los 2.200 por abajo y salir si rompe 2.100 que podría será la puerta de un cambio de tendencia. Gráfico diario del S&P 500 diseñado con http://www.stockcharts.com

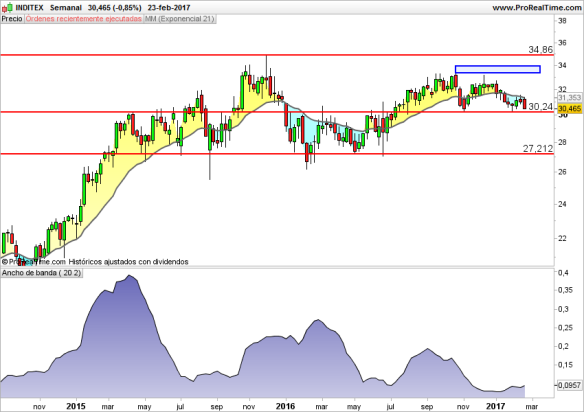

IBEX 35, no busque fuera, no hay índice más alcista que nuestro Ibex con un 12.48% en lo que va de año. Gráfico semanal del Ibex 35 diseñado con http://www.prorealtime.com

Conclusión:

No hay un solo dato macro que indique que el ciclo expansivo está en peligro. Otra cuestión es si todo lo que le queda al ciclo de crecimiento ya está descontado por el mercado y le queda recorrido o el pescaó ya está vendido. Sé que quiere respuestas pero esta no la tiene nadie.

Las bolsas americanas están caras, las europeas menos, pero a la vez la economía americana es más fuerte que la europea y el ciclo se está desacoplando: mientras los americanos ya han empezado a subir tipos e incluso ya plantean reducir el balance de la FED, en Europa Draghi sigue pedaleando porque si no la bicicleta se la para y una bici parada se cae. Habrá que ver como reacciona Europa ante salidas de capitales hacia el dólar y hacia el bono americano (es evidente que si Estados Unidos me va a pagar un 2.50%, 2.60% -hoy ya paga un 2.40%- y el bono español me paga un 1.50% la elección de los institucionales debería ser clara).

Macro en portaaviones, beneficios empresariales alcistas, BCE prudente y riesgo político controlado: la clave es en la FED. Les recuerdo al respecto, otro post de septiembre 2016 “Fed, contigo empezó todo” https://angelfaustino.com/2016/09/19/fed-contigo-empezo-todo/

El último aspecto importante a controlar es no confundir una sana corrección, que debería venir y cada vez son más los gestores serios que la piden (y hasta insana diría yo, una corrección fuerte nos vendría de perlas) con un cambio en la tendencia principal. Un cambio en la tendencia principal hoy no se vislumbra, ni por fundamentales ni por técnico.

Buena inversión.