Si les dijese que hay unas cuantas acciones que en lo que va de año llevan más de un 1.000% ¿se lo creerían?

Apuesten que sí. El nombre del juego es, como siempre, la innovación en una u otra faceta (médica, tecnológica) y alguna sorpresa (un banco regional por ejemplo).

El campeón lleva de hecho una rentabilidad 2016 Ytd de más del 4.000%. Poca broma.

A continuación voy a presentarles, como en el juego ¿Quién quiere ser millonario? los agraciados con esta lotería (porque no se engañen, es una lotería), el número de empleados y el valor de mercado de dichas compañías en millones de dólares.

Acomódense en sus asientos que empieza una nueva edición de “Quien quiere ser millonario” Tres, dos, uno.. Acción:

Dragonwave Inc, +4.445%. Compañía dedicada a la tecnología (packet microwave, hybrid microwave, small cell solutions), capitaliza 18 millones de euros (si, dice millones a secas) y vende 86 millones al año. Una pyme en toda regla.

Spherix +1.686%. Se dedica a las patentes por propiedad intelectual (es más complejo que eso pero tiempo apremia y tampoco me he enteraó mucho). Capitaliza 7.5 millones y tiene 4 empleados.

Celator Pharma Inc. +1.614%. Terapias para el cáncer. Capitaliza 1.280 millones (menos mal¡¡) y tiene 23 empleados. Atención: el 3 de junio presentó un medicamento a la fase III (si la FDA aprueba un tratamiento anticancer que funciona eso da pasta, aunque cuando ya se ha subido más de un 1.600% en 6 meses….).

Cesca Therapeutics Inc. +1.588%. Su actividad se centra en la medicina regenerativa. Capitaliza 9.88 millones y tiene 111 empleados.

Optimumbank Holding Ind. +1.137% Es un banco. Un mini banco de tres oficinas en el sur de Florida. Tiene 17 empleados y capitaliza 4.6 millones.

Venaxis Inc. +1.136%. Farmacéutica, aplicaciones para animales. 14 millones de capitalización y 5 empleados.

Amedica Corp. +1.058%. Produce silicona especial que se utiliza en operaciones de espina dorsal, cadera y uso cervical (no confundir con la silicona china para el tetamen, esto es otra cosa). Capitaliza 18 MM y tiene 56 empleados.

Fin de la partida. Nuestras posibilidades como pequeño inversor para atrapar uno de estos cohetes antes de su despegue son cercanas a cero. Es más, se habrá fijado que son, no ya pymes, son microempresas (con la excepción de Celator). Son empresas en las que en “modo inversor” jamás de los jamases le recomendaría a nadie que invirtiese su dinero.

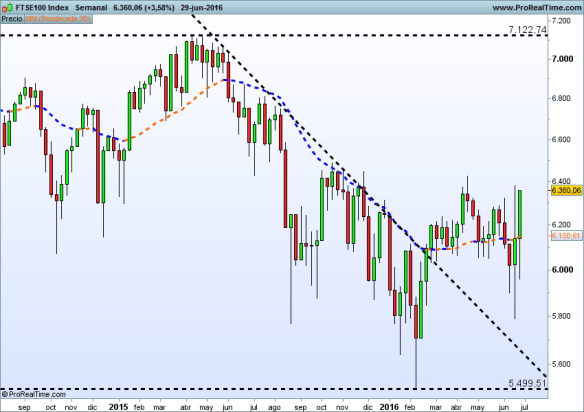

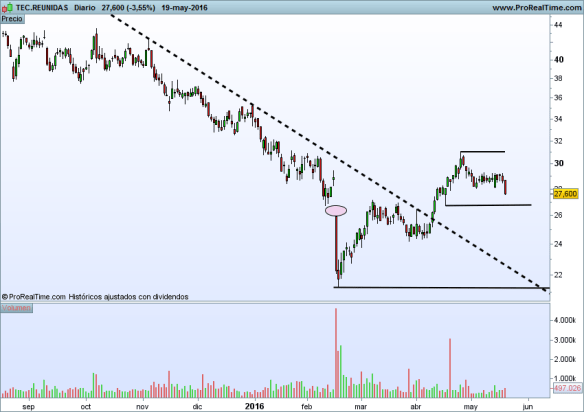

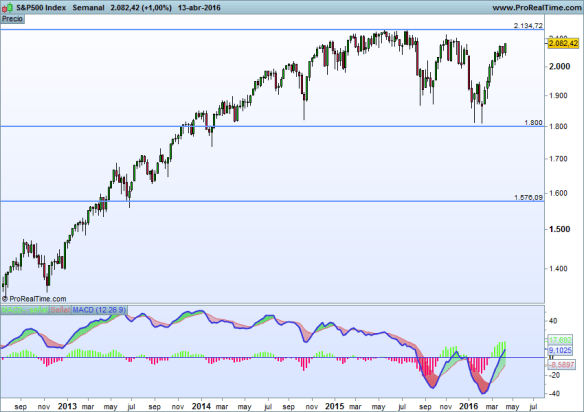

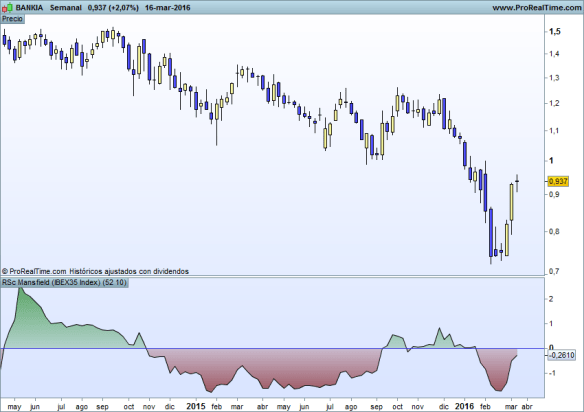

Los astutos traders estarán pensando “a quien se le ocurre mirar números pringao… yo con el análisis técnico lo detecto seguro…” pues te adjunto los gráficos y me lo explicas. En una semana te sube un 400%. Esto no se pilla así como así friend.

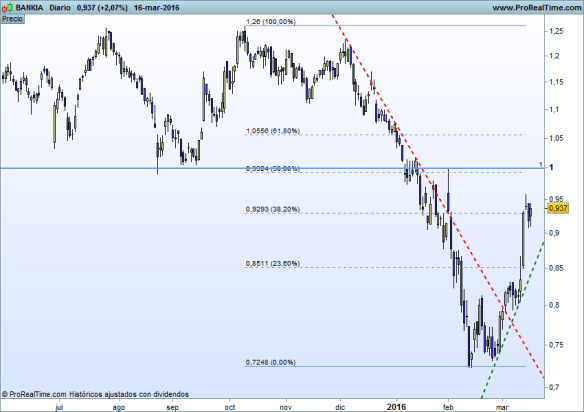

En otros mercados también hay otros valores por encima del 1.000%. En Nyse tenemos dos: Ion Geophysical con un 1.468% y Natural Resources Partners con un 1.080%. En Europa somos más modestos (con la excepción de UK que hay dos troncos con más del 5.000%) y en Euronext hay 5 valores por encima del 100% y en España solo 1, que tampoco está nada mal un 100% en seis meses, en peores plazas hemos toreaó.

Por cierto, si son equiteros avezados ya sabrán en qué mercado he centrado el estudio. Venga, segunda pregunta de ¿Quién quiere ser millonario? Si usted quiere ser millonario en bolsa ¿en qué mercado debe fijarse? (Mossack Fonseca no vale)…en el Nasdaq. Premio para el caballero. Llueva, truene o haga un sol jamaicano, el mercado para enriquecerse o arruinarse es el Nasdaq. Las acciones que les he mostrado (los campeones) son Nasdaq Composite.

¿Quiere algo con más fundamento?

Venga, tercera pregunta ¿Cuál es el segundo mejor mercado para enriquecerse (o arruinarse)?

Vamos Jamal…vas bien….el Nasdaq 100 (las 100 mayores empresas del Composite).

No dan el 1.000% anual pero dar…vaya si dan…Sin ir más lejos:

Yandex +46%. Capitaliza 7.390 millones y tiene 5.500 empleados (esto ya es otra cosa, eh)

Wynn +46%. Capitaliza 10.250 millones (como Red Electrica sin ir más lejos –vale estoy comparando dólares con euros a lo bruto-) y tiene 20.800 empleados

Nvidia +40%. Capitaliza 25.170 millones (como La Caixa y Bankia juntas por un decir) y tiene 9.200 empleados.

Cierto es que las rentabilidades de Nasdaq 100 en comparación con las de Composite son enanas, pero es que el riesgo de buena parte de las Composite es inasumible, ni siquiera para el trading cortoplacista.

Disclaimer: en español AVISO Y DE LOS GORDOS. Olvídese de invertir/especular en Nasdaq Composite. Como ve son, por tamaño, empresas como las del polígono cercano a su casa. La diferencia es que en vez de un tipo gordete que se llama Jimenez, vende chatarra y desayuna bocata de panceta en el bar del polígono; el de la empresa americana se llama Morris, está en forma (va al trabajo en bici), y desayuna alguna mariconada en Starbucks.

En Nasdaq 100 si puede invertir. Siempre con el estudio previo que exige toda inversión (si de las tres últimas solo conoce Nvida y por los videojuegos, mejor esté quieto paraó).

Y si no lo tiene claro vía fondos o ETF, que los hay y algunos hasta lo hacen bien.

Buena inversión.