Este va a ser mi último post del año y voy a despedirme con toreo de salón, analizando las mejores categorías de fondos del 2015. Ya sabe aquello de «a toro pasado, todos toreros».

Dado que la inmensa mayoría de ustedes invierten en fondos he utilizado las categorías que utiliza Morningstar (web estupenda de la que hablé largo y tendido en mi segundo libro, el Dummies) y, como ellos, vamos a ver sus cuatro bloques: bolsa, bonos, mixtos y otros (materias primas e inmobiliario).

Bolsa

La mejor categoría ha sido la bolsa danesa con más de un 34%. Primer susto. ¿Existe bolsa en Dinamarca? Es más que probable que ningún asesor financiero español recomendase invertir en el país de Laudrup (que gran jugador). De todas formas no tengo claro por qué tiene categoría propia: solo hay un fondo.

A partir de ahí hay un retahíla de categorías: varias «zona euro», Europa (que incluye Suiza y UK) y se cuela un Japón. Todos los seguidores de los daneses pertenecen al sesgo small cap (pequeñas empresas). Todas estas categorías llevan entre un 22% y un 24% acumulado en el año.

Lo primero que sigue que no sean pequeñas compañías es China. La categoría China A shares lleva un 22.4% y por debajo siguen otras geografías europeas o cercanas geográficamente: Francia, renta variable “nórdica”, Italia, hasta Rusia con un 18.19%.

Europa campeón del todo tras muchos años de Estados Unidos y Biotech.

Dos aspectos a destacar:

1/ En Morningstar hay 41 categorías en renta variable que están dando más de un 10% anual este año. OJO categorías no fondos. Esto es, solo que pensemos que haya 10 fondos por categoría (que hay muchos más) estaríamos hablando de más de 400 fondos de bolsa con una alta rentabilidad. Si en su distribución de activos no tiene ni uno de estos hágaselo mirar.

2/ Les decía que, si obviamos la anécdota de Dinamarca, las mejores inversiones han sido en pequeñas compañías. Este es el gran “secreto” de los fondos/sicavs de autor: la concentración en pequeñas y medianas compañías. A largo plazo las small dan más rentabilidad que las grandes empresas.

Bonos

Pues mire usted, en renta fija hay categorías con altísimas rentabilidades. Voy a empezar por el truco –en algunas de ellas-: la rentabilidad está calculada en euros por lo que el efecto divisa es, en ocasiones, la clave del asunto.

El campeón de la renta fija son los bonos de baja calidad crediticia asiáticos (high yield) que llevan –agárrese- un 14.05% de rentabilidad acumulada. La siguiente lo mismo pero emitidos en remimbi con un 13.78%, luego la renta fija en dólar de Hong Kong (que es “otro” dólar, no el Tio Sam) con un 12.75% y luego los bonos suizos (en francos) con un 11.97%. ¿Dónde va a ver claro el efecto divisa? En la siguiente categoría: mercado monetario (monetario repito) en dólar (esta vez si son del Tio Sam) que dan un 10.53%. Hay bastantes categorías más hasta llegar a la renta fija Europa con un 2.17%. Me sorprende una categoría como es la Renta Fija Global Islámica con un 10.23% pero….como con los daneses la categoría la forma un solo fondo de Franklin, eso si, con seis clases de acciones distintas.

Decir que por encima del 5% acumulado hay 47 categorías de fondos de renta fija, aunque en buena parte de los casos, bien tomando riesgo emisor (high yield), bien tomando riesgo divisa. Invertir con éxito en renta fija hoy, es más que complicado.

Mixtos

Pocas sorpresas: reina la categoría euro-agresivos (los mixtos cargados de bolsa zona euro) con un 10.29% acumulado, luego los moderados que invierten en activos suizos con un 10.24% (la divisa vuelve a jugar) , los mixtos defensivos suizos con un 9.43% (fíjense que entre el 10.24 y el 9.43 no merece salir de defensivos, divisa manda) y sigue con mixtos agresivos UK con un 9.04%. Poca historia. Es un bloque que ha funcionado bastante bien.

Otros

En otros se incluyen activos alternativos: materias primas, mercado inmobiliario y todo lo que no encaje en lo anterior. Este año es una categoría mala sin paliativos con una excepción: los bonos convertibles (yo los ubicaría en renta fija, pero Morningstar prefiere “otros”).

Convertibles Asia/Japón con más de un 14%, y hasta cinco categorías más de convertibles entre el 10% y el 13.5%. A partir de ahí pérdidas moderadas para inmobiliario y las materias primas mejor ni mirarlas.

Opinión: las casas de inversión acertaron plenamente con bolsa euro –no tanto con el sesgo hacia pequeñas compañías- y por lo demás una renta fija en la que era casi imposible acertar, unos emergentes que o han ido mal o si han acabado bien –Rusia, China- han sido una montaña rusa (recuerde los movimientos del Shangai Composite) y unos alternativos que no han dado juego (el inmobiliario ni fu ni fa y las materias primas batiendo records de precios mínimos). Las convertibles tienen su público todos los años y la verdad fueron varias casas las que las recomendaron.

Esto ya es historia.

¿Dónde invertir en 2016?

Voy a compartir con ustedes dos pinceladas. Pensemos de forma seria ¿se puede predecir el futuro? La respuesta es obvia y por eso lo de las dos pinceladas sin explayarme en exceso. Demos tiempo al tiempo y ya veremos en unos meses donde estamos.

Mi visión personal es que viene una época donde la geopolítica va a pesar tanto como la macro. Ya se empieza a hablar de un Merkelexit y todavía no hemos llegado al Brexit. El primer palabro hacer referencia a la salida del gobierno alemán –y quizá abandono de la política incluso- de Angela Merkel, la columna vertebral de la política europea. El segundo a la salida del Reino Unido de la Unión Europea. En mi opinión fuerte impacto en los mercados los dos escenarios.

Crisis de refugiados, guerra en Siria y Daesh. Impacto elevado pero no tanto como los anteriores salvo algo muy gordo de Daesh. Con los atentados de Paris hemos visto con consternación que los mercados ni se inmutan con el terrorismo “normal” –que extraño me siento utilizando este término: “terrorismo normal”-. Lo que no sabemos es qué reacción tendrían ante algo muy gordo. Y recalco lo de muy gordo, la verdad es que los mercados dan la sensación de que si no hay un magnicidio de primer nivel o una acción muy, muy bestia (y no voy a poner ejemplos aunque me vienen unos cuantos) van a soportar muy bien lo que pueda venir.

Movimientos políticos en Europa: en Portugal ha habido una coalición comunista para sacar al partido más votado y van con políticas expansivas del gasto público, en Francia la derecha radical está siendo la fuerza más votada, el asunto catalán se está descafeinando pero no está cerrado, el ya citado Merkelexit y su impacto en Alemania y resto de Europa…la situación de Grecia que solo les faltaba ser el punto de acogida de los refugiados, Ucrania y Rusia…alguna posibilidad de cisne negro existe por aquí también. Solo nos faltaría ver a Donald Trump en la Casa Blanca…o a Pablo Iglesias en La Moncloa.

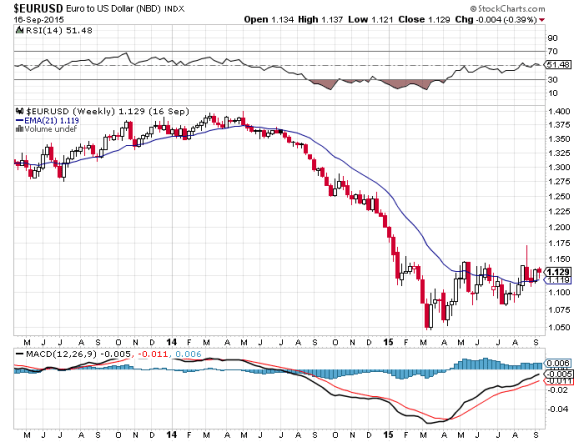

A nivel macro hay poca incertidumbre en cuanto al crecimiento y la duda viene por las decisiones que tomará la Fed en 2016 y su impacto en la economía (porque la Fed impacta en absolutamente toda la economía mundial). Goldman espera la subida de este mes y tres más a lo largo del año. Cómo reaccionaran los mercados con un dólar fuerte y un euro débil, con Estados Unidos endureciendo su política monetaria y la Eurozona y Japón con medidas expansivas, cómo reaccionarán los mercados con Portugal y Grecia financiándose más barato que Estados Unidos. Yo confieso: ni idea.

En la pata de crecimiento no se esperan sorpresas negativas: el crecimiento mundial será aprox del 3.00% con España en un 2.7% como uno de los líderes europeos, Estados Unidos aguantando su 2.6% con inicio de normalización monetaria, Asia con un 5% y el peor parado es Latam que hasta que Brasil no empiece a normalizarse no empezará a tirar. Las expectativas para el empleo en la Eurozona y en Estados Unidos son buenas lo que refuerza el ciclo.

Para las bolsas el consenso espera un buen desempeño de las bolsas europeas con un crecimiento medio previsto del BPA (beneficio por acción) de más del 8%, en Estados Unidos se espera un mercado más bien plano -o incluso moderadamente bajista- y un BPA nulo o ligeramente negativo (-1.5/-2.5%).

Los analistas esperan, en general, una buena evolución de los mercados chinos e indio. Del chino por medidas de expansión monetaria (bajadas de tipos) y un crecimiento del BPA del 8 al 10%. Además de la apreciación del yuan por su inclusión en la cesta de divisas del FMI (derechos especiales de giro). Con India las expectativas de los analistas son muy altas: se confía en el gobierno reformista de Modi, se confía en un crecimiento de su economía superior al 7% (más creíble que el chino) y se esperan crecimientos del BPA para sus compañías superiores al 15%. Atención a India porque si se dispara hay que estar.

No me alargo más. Las materias primas siguen hoy por hoy muy bajistas y con planes de ajustes empresariales inmensos (Anglo American va a despedir a 85.000 empleados, 3 de cada 5) y otros mercados importantes como Japón y Brasil hay que seguirlos. Yo diría que el primero ya ha dado todo lo que podía dar y más expansión monetaria no les lleva a ningún sitio. Me fijo más en Brasil. Ha caído tanto y esta todo lo malo tan descontado que a poco que empiecen a parecer serios (a parecer digo, ni siquiera tienen que serlo), podría ser una de las sorpresas positivas del año. Y en clave española recordemos que a poco que Brasil respire, Santander, Mapfre y Telefónica se nos van arriba.

Ha sido un placer contar con su complicidad y el año próximo más. No nos vamos a aburrir se lo aseguro.

Buena inversión y mis mejores deseos para 2016 ¡¡